Процедура оценки недвижимости для ипотеки в Сбербанке в 2020 году: перечень аккредитованных оценочных организаций

Оценка недвижимости проводится с целью определения ликвидной и рыночной стоимости приобретаемой жилплощади. Услуга заказывается в аккредитованных компаниях за счет средств заемщика. В редких случаях, Сбербанк принимает заключения не аккредитованных организаций.

Что такое оценка недвижимости и зачем она нужна

Оценка недвижимости для ипотеки в Сбербанке – процедура определения ликвидности приобретаемого объекта при помощи независимого эксперта. Согласно ФЗ «Об ипотеке», при оформлении жилищного кредита, заемщик обязан предоставить в качестве предмета залога имеющуюся квартиру или приобретаемое жилье. В связи с тем, что залогодержателем считается банк, он требует от плательщика проведение мероприятий по оценке.

Кредитор устанавливает предельный размер займа, исходя из ликвидной и рыночной стоимости помещения. Именно так банк страхуется от невыплаты заемщиком ипотечной ссуды, получая возможность реализовать недвижимость и покрыть издержки.

Нужна оценка квартиры и самому клиенту, благодаря ей определяется адекватность стоимости жилья. Также, заемщик обращается к независимому оценщику для того, чтобы находясь в сложной финансовой ситуации, он смог самостоятельно продать квартиру по рыночной цене для погашения долга.

Оценка жилья при ипотеке проводится аккредитованными организациями, одобренными Сбербанком. Однако, он также сотрудничает и с частными компаниями, но при условии, что все требования и условия процедуры соблюдаются.

Для получения ипотечного кредита под залог недвижимости необходимо предъявить итоговый отчет с фотографиями, графиками и выводами по проверяемому жилью. По условиям Сбербанка, оценка недвижимости для ипотеки оплачивается средствами заемщика.

В чем заключается работа оценщиков недвижимости по ипотеке

Проводится оценка объекта недвижимости только профессиональными экспертами, с должным уровнем аккредитации и полным пакетом разрешительных документов.

Первостепенно сотрудник собирает необходимую информацию, которая относится непосредственно к конкретной недвижимости: год постройки, материал изготовления, степень износа, количество перепланировок, территориальное расположение, техническое оснащение и т.д. Обобщая полученные данные, он проводит детальный анализ и производит оценку, составляется отчет, в который входят фотоснимки объекта недвижимости, графики, схемы и подробные выводы.

Изучение ипотечной квартиры может проводить аккредитованная компания от Сбербанка или независимый эксперт.

Плюсы и минусы оценки в аккредитованных компаниях

Основные достоинства:

- Надежность. Компании, замешанные в судебных разбирательствах или оценщики, имеющие судимость не попадут в реестр Сбербанка.

- Компетенция. Эксперт обязан иметь соответствующее образование, аттестат и трехлетний стаж работы. По этим параметрам банк определяет профессионалов.

- Безопасность. Деятельность экспертов застрахована, поэтому, в случае допущения ошибки в отчетности, все издержки клиента, связанные с этим, будут компенсированы.

Среди минусов оценки квартиры для ипотеки в Сбербанке можно выделить только то, что с сотрудником компании невозможно договориться о завышении стоимости квартиры. Также, оценщик не сможет изменить отчет, обнаружив незаконную перепланировку.

Как оценочные компании проходят отбор, чтобы работать с заемщиками Сбербанка

Ежегодно ПАО Сбербанк проводит отбор аккредитованных оценщиков для взаимодействия с клиентами. Для участия в программе, каждая компания обязана предоставить установленный пакет документов для проверки соответствия требованиям.

Сроки рассмотрения кандидатов варьируются, в среднем, составляют 1 месяц с момента подачи запроса.

Список аккредитованных оценочных компаний Сбербанка для ипотеки размещается на официальном сайте.

Впоследствии, предоставленный документ должен в полной мере удовлетворять требованиям кредитора.

Также рассматриваются отчеты оценочных компаний, не аккредитованных в Сбербанке, но при условии, что документ соответствует установленным требованиям.

Предъявляемые условия

Сбербанк устанавливает обязательные требования к оценщикам:

- Эксперт должен быть членом саморегулируемой организации и иметь свидетельство.

- Каждые 3 года он обязан повышать квалификацию.

- Деятельность сотрудника должна быть застрахована.

- У него отсутствуют судимости или открытые судебные дела.

Определенные условия предъявляются не только к экспертам, но и самим компаниям:

- Два и более сотрудника имеют специальное образование.

- Профессиональная деятельность организации – от 3-х лет.

- Стаж работы двух и более сотрудников – выше 3-х лет.

Процедура аккредитации

В случае, если компания полностью соответствует требованиям, она получает аккредитацию оценщика в Сбербанке. С этого момента она может оказывать услуги заемщикам банка.

Организация не получает официальных сертификатов, а просто оповещается в письменном виде о принятом решении. После этого компания автоматически включается в перечень оценщиков, аккредитованных Сбербанком.

Зачем оценщикам нужна аккредитация

К работе со Сбербанком допускаются только аккредитованные компании. Они считаются более опытными в своей сфере и обладают всей необходимой информацией.

В большинстве случаев, отчет по оценке от неаккредитованных компаний отклоняется в связи с недоверием банка. Подобные организации могут выступать в роли мошенников, с целью снизить сумму первоначального взноса и страхования для заемщика.

Работает ли банк с неаккредитованными оценщиками недвижимости

Без объективных причин, отказать в рассмотрении отчета от неаккредитованной компании противозаконно. Право заемщика регулируется ФЗ №135 «О защите конкуренции».

Сбербанк взаимодействует с подобными организациями, но при условии, что вся документация соответствует установленным требованиям.

Список аккредитованных оценщиков для работы с физическими лицами заемщиками Сбербанка

Полный список оценочных компаний Сбербанка для ипотеки размещен на официальном сайте. Чтобы не усложнять процесс оформления ипотеки, эксперты советуют заказывать оценку именно в этих организациях.

Ежегодно перечень оценочных компаний аккредитованных Сбербанком пополняется.

Как заказать оценку квартиры для ипотеки

Заемщик самостоятельно заказывает и оплачивает услуги оценщика. Кредитор допускает возможность сотрудничества с посторонними организациями, но при условии соответствия установленным требованиям.

Как самому найти оценочную компанию

Поэтапный поиск оценочной организации:

- Заказать услугу можно по объявлению в газете или через интернет. Клиент должен выбрать удобный для себя вариант поиска.

- Необходимо внимательно изучить сайт компании. Наличие удобного интерфейса, информации об оказываемых услугах и их стоимости – признаки высококвалифицированных специалистов.

- Важно проверить все документы, подтверждающие деятельность оценщика. Особое внимание следует уделить свидетельству СРО и полису страхования.

- Обязательно нужно изучить все отзывы, не только на сайте компании, но и на форумах.

- Эксперты советуют отобрать 2-3 варианта и связаться с ними, для предварительной консультации и уточнения стоимости.

- Сделать окончательный выбор, опираясь на наличие соответствующих документов и отзывов.

Что необходимо знать перед подачей заявки

Перед заказом не аккредитованных компаний лучше сопоставить все плюсы и минусы такого риска. Даже если законодательство разрешает обращаться за помощью к подобным организациям, все же Сбербанк относится к ним скептически. На проверку представленного отчет уйдет больше времени, а если он не будет соответствовать установленным требованиям, и вовсе может быть отклонен.

Важно! Услуги оценщика для оформления кредитного договора на ипотеку оплачивает заявитель.

Выбираем оценщика из реестра Сбербанка

Полный перечень всех оценщиков от Сбербанка ежегодно обновляется в соответствии с законодательством, поэтому при выборе компании важно опираться на реальные отзывы на форумах или интернет-порталах.

Перечень документов, которые требуют аккредитованные оценщики Сбербанка

Будущему собственнику квартиры необходимо предоставить:

- паспорт заказчика;

- технический и кадастровый паспорт помещения;

- договор купли-продажи, свидетельство о государственной регистрации недвижимости или любой другой правоустанавливающий документ;

- акт приема-передачи жилья.

Компании действуют в соответствии с законодательством, поэтому перечень бумаг, на основе которых проводится оценка, может изменяться в индивидуальном порядке.

Как проходит процедура: алгоритм оценки ипотечной квартиры

В своей работе компании используют множество различных методов, но самым популярным и результативным считается сравнительный. Оценка квартиры для Сбербанка осуществляется с точки зрения уже проверенных и реализованных квартир. Поправочный коэффициент тоже учитывается – влияет новизна дома, размер жилплощади, отделка и инфраструктура.

Второй вариант работы – затратный. Эксперт подсчитывает, сколько необходимо средств на постройку аналогичного объекта.

Наименее популярный метод – доходный. Оценщик имущества просчитывает, какой доход принесла бы недвижимость, если ее сдавать в аренду.

Процедура оценки недвижимости во втором случае позволяет определить ликвидную стоимость квартиры, а в первом – рыночную. В большинстве случаев, оба показателя идентичны, лишь изредка разница ощутима.

Эксперт, во время проведения оценки, осматривает помещение, делает фотографии, сверяет фактическую картинку с планами БТИ, выявляет потенциальных претендентов на жилье и проверяет наличие обременения.

Отчет об оценке залога

Время оформления отчета зависит от сложности объекта, в среднем, оно составляет 1-5 рабочих дней. Срок действия – полгода (с момента сдачи).

Итоговое заключение состоит из 20-25 листов формата А4 с подписями должностных лиц. Отчет об оценке квартиры для ипотеки включает:

- Данные оценочной компании.

- Сведения об используемых методах анализа недвижимости.

- Информацию по оцениваемой квартире.

- Сравнительный анализ рынка недвижимости.

- Ликвидную и рыночную стоимость жилья.

- Приложения.

Особое внимание уделяется последней части документа, т.к. именно в нем указываются конкретные цифры и итоги оценки.

От чего зависит сумма оценки

Стоимость оценки зависит от срочности заказа, месторасположения объекта, размера жилплощади и планировки квартиры.

Стоимость оценки квартиры для ипотеки Сбербанка

В столице оценка обойдется в 3,5-5 тыс. рублей. В Санкт-Петербурге ее стоимость варьируется от 3000 до 4000 рублей. Для регионов ценник не превышает 2-3 тыс. За срочность придется доплатить несколько тысяч рублей.

Почему банки сотрудничают с оценочными компаниями

Банк сотрудничает с оценочными компаниями и приглашает их в партнеры, чтобы заемщики не тратили время на поиски эксперта. Сотрудники организации, учитывая все нюансы и особенности анализируемой квартиры, смогут установить точную рыночную и ликвидную стоимость недвижимости. При этом, банк будет уверен, что в случае невыплаты задолженности, он сможет реализовать оцененный предмет залога по установленной стоимости.

Как Сбербанк работает с компаниями или частными лицами не входящими в список фирм по оценке

Если заемщик решил обратиться в оценочную компанию, не аккредитованную Сбербанком, то необходимо изначально проверить фирму на соответствие установленным базовым требованиям. Если один из пунктов будет нарушен, отчет по оценке будет отклонен.

Он может быть принят на следующих условиях:

- заемщик заранее сообщил о желании сотрудничать с неаккредитованной компанией;

- оценщик предоставил все запрашиваемые документы для проверки;

- кредитор проверил организацию на соответствие требованиям деловой репутации;

- сотрудники банка изучили готовый отчет и проверили его на соответствие установленным параметрам.

Выводы

Оценка проводится специализированными компаниями для определения рыночной и ликвидной стоимости недвижимости. Необходимо это для того, чтобы кредитор смог установить предельный размер ипотечного займа.

Сбербанк предъявляет строгие требования к оценочным компаниям и документации. При сотрудничестве с неаккредитованными организациями, могут возникнуть некоторые сложности, вплоть до отклонения итогового отчета.

Источник: https://DomClick.info/ocenka-nedvizhimosti-dlja-ipoteke-v-sberbanke/

Оценка квартиры для ипотеки

При оформлении ипотечного кредита и предоставлении в залог не той недвижимости, на покупку которой и берется заем, а другого объекта, требуется отчет об оценке. Это обязательное условие, обойти которое невозможно. Данный документ нужен для того, чтобы понимать, сколько можно денег предоставить клиенту.

На основании отчета оценочной компании банк проводит свою аналитику, в результате чего конечная стоимость может быть значительно меньше. Это уже требования внутренних документов. Банк должен учитывать не только стоимость недвижимости на момент оценки, но и возможные риски, а также применять понижающие коэффициенты с учетом потенциальной цены в будущем. В среднем, от отчета об оценке можно смело вычитывать еще около 20-40% цены, которые уйдут на корректировку банком.

Некоторые клиенты задаются вопросом, зачем же тогда вообще делать оценку, если банк все равно проводит свой анализ? Это уже обязательное требование статьи 8 Закона №135-ФЗ. В одном из пунктов сказано, что оценку нужно обязательно проводить при ипотечном кредитовании, если есть споры касательно величины стоимости объекта.

Так как спорные ситуации касательно цены объекта залога могут возникнуть в любой момент, даже после оформления кредита, это потенциально может привести к отказу от выплат. То есть, повышаются риски, чего любой банк старается избегать всеми силами.

Как следствие возникает обязательное требование к потенциальным кредитам об оценке. Как уже было сказано выше, это правило распространяется только на те квартиры, которые предоставляются в залог дополнительно, помимо (или вместо) объекта кредитования.

Что хочет узнать банк

В теории банк может взять на работу оценщика с лицензией (другие не имеют права производить оценку). На практике услуги такого специалиста обходятся слишком дорого. Потому банк запрашивает у клиентов отчеты об оценке от аккредитованных оценочных компаний и уже на их основании применяет корректировки. То есть, банк хочет узнать, сколько официально будет стоить квартира, и только потом изменять стоимость в меньшую сторону (и практически никогда в большую) для минимизации рисков.

Документы для оценки квартиры

Для заключения договора об оценке квартиры оценочной компании нужно предоставить сравнительно небольшой пакет документов.

Некоторые организации также просят фотографии недвижимости с разных ракурсов, однако по правилам, оценщик обязан самостоятельно выезжать на место расположения объекта и лично фотографировать все, что ему может потребоваться.

Как следствие, лучше настаивать на личном выезде (в некоторых случаях, это может привести к повышению стоимости услуг компании). Нужно понимать, что фактически на качестве оценки это мало сказывается, так как алгоритмы оценки и общие принципы в обоих случаях одинаковы.

Для первичного жилья

При проведении оценки первичного жилья самыми важными документами являются:

- Акт приемки. В нем обязательно должен быть указан почтовый адрес квартиры (а не место строительства).

- Договор долевого участия.

- Паспорт клиента.

Зачастую дополнительной документации не требуется, так как все, что нужно для составления отчета есть в акте и договоре. Однако многое зависит от оценочной компании. При подписании договора рекомендуется уточнять у представителя оценочной компании, что еще может понадобиться для составления отчета.

Для вторичного жилья

При передаче в залог вторичного жилья подразумевается, что оно уже некоторое время принадлежит заемщику и все требуемые документы у него есть. Как следствие, придется предоставить:

- Техпаспорт БТИ.

- Свидетельство госрегистрации недвижимости.

- Договор покупки-продажи, дарения или любой другой аналогичный документ, подтверждающий факт владения квартирой.

- Паспорт клиента.

Стоимость услуг за составление отчета об оценке квартиры для ипотеки может варьироваться в очень широких пределах в зависимости от типа недвижимости, места его расположения, выбранной оценочной компании и территориального расположения объекта.

Например, самые дорогие варианты оценки в столице и областных центрах. Чем дальше от них, тем ниже цены. В среднем, один отчет об оценке стандартной квартиры, расположенной в городе и легко доступной для осмотра, обойдется примерно в 5-6 тысяч рублей. В отдельных случаях цена может быть ниже, но и выше она также бывает очень редко.

Оценка недвижимости вменяется в обязанности клиента. И оплачивать он ее должен за свой счет, без всякого права компенсации понесенных затрат (даже если банк в конечном итоге в кредите отказал). Из-за этого, нередко банк самостоятельно проводит предварительный анализ предлагаемой недвижимости.

Если ее стоимость устраивает и других причин для отказа нет, только тогда от клиента требуют оплатить оценку. Во многих случаях банки сотрудничают с отдельными, так называемыми аккредитованными оценщиками. Зачастую отчеты от них принимаются без замечаний.

Но так как банк по закону не может ограничить клиента, в теории, последний может обратиться и в другую, неаккредитованную конторы. Нужно понимать, что при этом банк будет придираться к каждой букве, цифре и запятой.

Банк же платит за оценку только в исключительных случаях. Например, тогда, когда нужно подавать в суд на недобросовестного клиента. В такой ситуации нужно четко понимать, сколько может стоить недвижимость, а от проблемного заемщика вряд ли получится добиться оплаты услуг оценочной компании, раз уж он и по кредиту не платит.

Оценивать квартиры могут только те оценщики, который имеют соответствующий квалификационный аттестат. Проще говоря – те, кто специально на это учился и может подтвердить факт обучения. Такие лица могут работать от лица оценочной компании или на основании отдельного трудового договора. В случае с оценкой недвижимости для банка, важным является разделение всех таких специалистов на независимых и аккредитованных.

Независимые специалисты

Это оценочные компании, которые не соответствуют требованиям банка или просто не пожелали подавать документы на аккредитацию. Это не значит, что они делают свою работу плохо, но это значит, что банк может не принимать их отчеты под любыми, даже надуманными поводами. Заставить рассматривать отчет можно, но проще обращаться сразу к аккредитованным компаниям.

Аккредитованные банком

В данную категорию попадают оценочные компании, которые выполняют все требования банка, благодаря чему появляются в его списках и рекомендуются клиента. В данном случае сотрудничество взаимовыгодное.

Банк получает лояльные компании, которые у него же обслуживаются и предоставляют отчеты в том виде, в котором нужно. Оценщики в свою очередь получают регулярный и стабильный приток клиентов.

Нередко есть и другие договоренности, например, об отчислении части оплаты в качестве агентского вознаграждения банку.

Выбирать нужно среди тех компаний, которые аккредитованы банком. Их перечень есть на сайте любого банка, но нужно помнить, что оценщик может быть аккредитован не во всех банках. То есть, его отчет может где-то не подойти. Это актуально для тех ситуаций, когда клиент еще сам не знает, где будет брать кредит.

Из представленного перечня компаний нужно выбрать ту, которая предоставляет свои услуги по минимально возможной цене и в подходящий срок. Важнее – цена. Срок обычно роли практически не играет, да и редко когда он превышает 1 неделю. В остальном, разницы практически нет. Все работают по одинаковым правилам и предоставляют одинаковые пакеты услуг.

Удобства выбора аккредитованной компании заключается еще и в том, что потенциальному заемщику не нужно проверять документы, на основании которых оценщик работает. Да, лучше это все же сделать, на всякий случай, однако не обязательно. И наоборот, если обращаться в неаккредитованную компанию, проверять документы нужно обязательно.

Банк просто не примет отчет об оценке, если тот составлен человеком, который не имел права оценивать недвижимость.

Большинство банков устанавливает граничные сроки действительности отчетов об оценке. Их нужно заказывать заранее, но незадолго до обращения в банк. Например, Сбербанк принимает отчеты составленные не позже чем за полгода до даты обращения в банк. Это верно и по отношению к другим банкам. В зависимости от выбранной финансовой организации, срок может изменяться. Рекомендуется уточнять его по телефону горячей линии или непосредственно у специалистов.

Четкого требования о личном посещении оценщиком объекта, стоимость которого он должен определять, нигде нет. Однако та компания, которая самостоятельно обеспечивает выезд специалиста обычно выдает более качественный результат, к которому банк вряд ли придерется.

В отчете об оценке должно быть четко сказано, на основании чего он указал цену. Самый распространенный, простой и одновременно точный вариант: на основании существующих предложений на рынке с применением корректирующих коэффициентов. Обычно делается подборка из трех объектов и высчитывается средняя цена за квадратный метр.

Потом эта цена корректируется, в зависимости от того, насколько отличаются примеры от основного объекта в лучшую или худшую сторону, и потом полученная стоимость умножается на количество квадратных метров целевой квартиры. И только если никаких близких аналогов нет, оценка производится по другим, более сложным и не настолько точным принципам.

Нередко в отчете предлагается сразу несколько вариантов.

Главным и основным преимуществом оценки недвижимости является четкое определение цены квартиры. Разумеется, банк может (и скорее всего будет) снижать ее стоимость с целью минимизации рисков, но для этого он все равно должен отталкиваться от реальной стоимости. Как следствие, не получится слишком уж занизить цену и тем самым заставить клиента предоставлять еще один залог.

Кроме того, оценка может использоваться в суде, если до него дойдет, как подтверждение справедливой стоимости объекта недвижимости. Специалисты рекомендуют производить оценку даже в тех случаях, когда это не является обязательным требованием банка.

Так потенциальный или действующий заемщик может обезопасить себя от ничем не обоснованных условий, комиссий и штрафных платежей банка.

Недостаток тут всего один: необходимость платить. Стоимость услуг оценочной компании не поражает воображение, однако 5-6 тысяч рублей, это все весомая цифра. Именно поэтому рекомендуется выбирать ту компанию, которая предлагает самую низкую стоимость с сохранением высокого качества работы.

Источник: https://www.Sravni.ru/ipoteka/info/ocenka-kvartiry-dlja-ipoteki/

Как оценивают стоимость квартиры? Оценка недвижимости. Кадастровая оценка недвижимости

Очень часто в жизни человека возникают обстоятельства, которые вынуждают его совершать сделки с собственной квартирой. Например, когда он переезжает в другой город или намеревается взять кредит. Нередко возникает желание обменять жилые апартаменты на более просторные.

В этой связи возникает проблема оценки реальной стоимости объекта недвижимости.

Многие задаются следующим вопросом: «Можно ли самостоятельно определить, за какую сумму продавать свои хоромы, чтобы не прогадать»? Однако лучше не экспериментировать и воспользоваться услугами профессионалов.

У продавца квартиры есть выбор

Увы, мало кто знает, как оценивают стоимость квартиры, в каких случаях без сторонней помощи не обойтись. В любом случае никто не хочет продешевить с жильем, и, конечно, практически ни у кого нет возможности ждать годами «хорошего» покупателя. Именно поэтому всегда нужно предлагать реальную цену.

Безусловно, существует целый арсенал способов, посредством которых объективно определяется сумма сделки по отчуждению жилья.

Если говорить о том, как оценивают стоимость квартиры риелторы или сотрудники компаний, которые занимаются определением стоимости объектов недвижимости на профессиональной основе, то следует подчеркнуть, что у каждого из них будет своя калькуляция.

Важно помнить одно: цена жилых апартаментов зависит от целого ряда факторов, в том числе и от того, в каком настроении пребывают участники сделки в момент ее совершения.

Определяем среднее арифметическое

Вы вправе попытаться самостоятельно определить хотя бы приблизительную плату за свое жилье, даже если не имеете ни малейшего представления о том, как оценивают стоимость квартиры профи. Причем сделать это может каждый здравомыслящий человек.

Вам нужно проштудировать базу объектов недвижимости, выставляемых на продажу. Выделите те квартиры, которые схожи с вашими по метражу, количеству комнат, удаленности от метро, этажности, возрасту дома, инфраструктуре.

Теперь отметьте самое дешевое и самое дорогое жилье. После этого вычислите среднее арифметическое из указанных сумм – это и будет цена вашего жилья.

При этом не забывайте о том, что практически все собственники слегка завышают стоимость квартиры, оставляя за собой право поторговаться с потенциальным покупателем.

Поможет агентство недвижимости

Можно поступить еще проще: позвонив в любое агентство недвижимости и представившись покупателем, вы всегда узнаете от агентов, на какую минимальную сумму придется раскошелиться человеку, приобретающему квартиру в том или ином районе.

Хотите знать, как оценивают стоимость квартиры специалисты? Все не так сложно, как может показаться на первый взгляд. Оценка недвижимости осуществляется при помощи анализа объекта по нескольким критериям, которые в конечном итоге и определяют его действительную стоимость.

Рассмотрим их более детально.

1) Месторасположение объекта недвижимости. Город риелторами условно делится на районы, к примеру, центральный, спальный, окраина.

2) Площадь объекта недвижимости. Ни для кого не секрет, что чем больше квадратура жилья, тем дороже оно стоит.

3) Наличие объектов инфраструктуры. Конечно же, если в непосредственной близости от дома находятся больница, детский сад или рынок, то за квартиру можно просить приличную цену.

4) Наличие ремонта. Безусловно, обшарпанные стены или потрескавшийся кафель будут снижать стоимость жилья, однако если вы перед сделкой поклеите новые обои и сделаете легкий косметический ремонт, то смело можете поднимать цену, естественно, в разумных пределах.

5) Этажность. Так уж повелось, что квартиры, находящиеся на первых и последних этажах, пользуются меньшим спросом у покупателей, поэтому и цена по сравнению с другими апартаментами будет ниже.

Рекламные объявления в СМИ

Оценка недвижимости производится при помощи еще одного незамысловатого способа. Какого? Все очень просто.

Вы подаете рекламные объявления о продаже квартиры в местные газеты и указываете примерную цену, которую определили, исходя из вышеуказанных пунктов. После этого следите за тем, сколько желающих откликнулось на ваше предложение.

Если звонков много, то это признак того, что вы указали немного заниженную цену, которую впоследствии можно несколько поднять. После этого вы вновь исполняете роль телефонного диспетчера и контролируете ситуацию.

Однако следует отметить, что этот способ хорош для тех, кто никуда не торопится и имеет в запасе массу свободного времени. Не исключено, что только спустя год вам удастся с максимальной выгодой заключить сделку.

Конечно же, если вы занятой человек и вам нужно срочно продать жилье, следует действовать по другой схеме, поскольку оценка стоимости недвижимости – это удел профессионалов. Сегодня на рынке существует огромное количество компаний, которые помогают в определении реальной стоимости жилья. Чтобы они сделали свою работу, вы должны представить им правоустанавливающие документы (разовое свидетельство) на квартиру, справку из БТИ (форма 11а).

Еще раз подчеркнем, что рыночная оценка недвижимости может производиться экспертом по индивидуальной методике. Нужно помнить о том, что это весьма специфичная процедура, на конечный результат влияют разноплановые по своей природе критерии.

Способы расчета стоимости квартиры, используемые профессионалами

Следует отметить, что экспертная оценка стоимости объектов недвижимости происходит посредством трех способов расчета:

1) Затратный. Он основывается на том, что цена апартаментов определяется исходя из размеров затрат, которые владелец понес при ремонте объекта недвижимости (транспортировка стройматериалов, их стоимость, заработная плата подрядчикам, налоги и прочее). Плюс к этому оценщик должен учесть уровень инфляции, амортизацию. Принимая во внимание данные факторы, он корректирует расчет.

2) Доходный. Данный способ специально предназначен для объектов коммерческой недвижимости. Смысл его предельно прост. Цена помещения определяется исходя из размера потенциальной выгоды, которую получит новый собственник в будущем. Однако способ подходит исключительно для магазинов и торговых центров.

3) Сравнительный. Этот метод считается у экспертов самым распространенным. В таком случае оценка стоимости объектов недвижимости определяется посредством сравнения с другими аналогичными предложениями о продаже квартир. Поскольку его использование не предполагает специальных познаний, данный метод обойдется вам не так уж и дорого.

Заключая договор с конкретной компанией, занимающейся оценкой недвижимости на профессиональной основе, не будет лишним поинтересоваться, посредством какого метода они определяют стоимость апартаментов. Если вам не понравится тот или иной способ оценки, вы всегда сможете выбрать другого эксперта.

Следует отметить, что кадастровая оценка недвижимости производится БТИ, и теперь именно от этого показателя будет зависеть размер налога на дома и квартиры.

Оценка квартиры при ипотечном кредитовании

Итак, вы планируете оформить ипотечный кредит, и сотрудники банка пошли вам навстречу в этом вопросе. Вы должны знать о том, что сразу же возникнет проблема определения реальной стоимости ваших квадратных метров. Безусловно, кредитное учреждение предложит своего оценщика, однако не торопитесь верить в то, что в своей работе он будет руководствоваться принципом непредвзятости.

Естественно, велика вероятность того, что он намеренно завысит стоимость ваших будущих апартаментов. Именно поэтому выбирайте банковские учреждения, которые предоставляют клиентам право выбора оценщика или согласны провести несколько независимых экспертиз, чтобы цена жилья была действительно объективной.

Кроме того, останавливаясь на той или иной программе ипотечного кредитования, вы должны заранее просчитать ликвидационную стоимость жилья. Другими словами, необходимо ответить на вопрос о том, сколько будет стоить ваша квартира, если ее придется продавать в максимально сжатые сроки.

Учтите тот факт, что рыночная стоимость жилья примерно на 30% выше ликвидационной.

Заключение

Вышеописанные рекомендации помогут вам произвести оценку своими силами, тем самым вы сэкономите семейный бюджет. Однако помните, что в некоторых случаях без помощи специалистов вам не обойтись.

Источник: https://FB.ru/article/145632/kak-otsenivayut-stoimost-kvartiryi-otsenka-nedvijimosti-kadastrovaya-otsenka-nedvijimosti

Оценка недвижимости для ипотеки — документы для оценки, сколько стоит оценка квартиры для ипотеки

Что такое оценка недвижимости для ипотеки и для чего она нужна?

Как происходит оценка для ипотеки?

Сколько это стоит?

Отчет по оценке

К какому оценщику обратиться?

Ипотека – один из самых востребованных продуктов среди крупных российских банков. Однако получить ее непросто. В наибольшем числе случаев заемщикам необходимо передать приобретаемую или уже имеющуюся квартиру в залог. А для этого нужно знать точную рыночную стоимость жилья. Оценка квартиры для ипотеки требуется во всех банках.

В этой статье мы разберем само понятие процедуры, ее значение для ипотечного займа, узнаем, сколько стоит оценка квартиры для ипотеки, а также расскажем, как выбирать оценочную компанию.

Что такое оценка недвижимости для ипотеки и для чего она нужна?

Оценка квартиры для ипотеки – это процедура определения стоимости жилья, важная составляющая любого кредитного договора. Это один из пунктов федерального закона «Об ипотеке». Дело в том, что банк, выдавая крупные суммы для покупки квартиры, требует залог, который обеспечит выплату долга в тех случаях, когда заемщик по каким-либо причинам не может далее выполнять свои кредитные обязательства.

Стоимость залога при этом должна быть равна сумме займа или превышать его. В случае с приобретением недвижимости залогом становится либо имеющаяся, либо приобретаемая квартира – впрочем, чаще используется именно приобретаемая. Оценка для ипотеки влияет и на сумму кредита: она вычисляется, исходя из ликвидной и рыночной стоимости жилья. При этом кредитная организация выбирает именно наименьшую стоимость.

Однако оценка недвижимости для ипотеки полезна и самим заемщикам. Во-первых, так вы сможете понять, на сколько адекватна стоимость жилья, установленная продавцом. Во-вторых, наличие залога с достаточной стоимостью гарантирует клиенту банка оплату его долга, если сам заемщик больше не сможет выплачивать ипотеку. Квартиру продадут по реальной рыночной стоимости, что покроет появившийся долг.

Обе стороны сделки заинтересованы в честном проведении оценки. Банку важно полностью погасить долг заемщика и покрыть возникшие риски, а заемщику и его риелтору – получить как можно большую сумму в кредит.

Как происходит оценка для ипотеки?

Процесс оценки можно начинать только после того, как вы выберите жилье и договоритесь с продавцом. При этом для начала процедуры вам потребуется определенный пакет документов. В него входят:

- Правоустанавливающие документы: свидетельство о праве собственности на квартиру, договор о купле-продаже. При оформлении ипотеки на новосторойку необходима копия договора долевого участия.

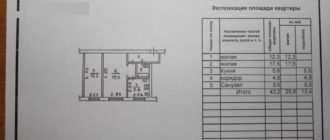

- Планы БТИ с экспликацией квартиры: в этом документе приведено детальное описание жилплощади, точные размеры и поэтажный план здания. Оценщику потребуется сверить реальный и задокументированный план недвижимости. При наличии перепланировки необходима регистрация внесенных изменений.

- Копия кадастрового паспорта. Паспорт выдается собственнику объекта в БТИ.

- Для вторичного жилья – справка о том, что здание не фигурирует в планах на снос.

- Справка о перекрытиях для зданий, построенных до 1960 года. Она необходима потому, что старые здания построены на перекрытиях из дерева, а потому более пожароопасны. Поэтому страховые компанию отказывают в сотрудничестве банку, а банк, в свою очередь, не может выдать ипотеку без договора страховки.

- Копия паспорта заявителя и контактные данные.

Собранные документы необходимо предоставить в оценочную компанию. Там же вы сможете договориться со специалистом о проведении экспертизы, ее дате, времени и месте. Оценщик приедет на место в назначенное время и проведет оценку одним из следующих методов.

Первый способ – сравнительный или рыночный. Специалист оценивает объект с точки зрения уже закрытых сделок на рынке жилья. При этом на результат влияют различные коэффициенты, которые рассчитываются исходя из различных показателей недвижимости.

К ним относятся возраст постройки, размер жилой площади, транспортная доступность и удаленность здания от значимых городских объектов (больниц, детских садов, школ и т.д), качество отделки и многое другое.

Этот метод позволяет определить рыночную стоимость недвижимости.

Второй способ – затратный. Оценка квартиры для ипотеки происходит на основе затрат, которые потребуются на постройку такого же объекта. Результатом оценки становится ликвидная стоимость квартиры.

Третий метод применяется наиболее редко – доходный. Он предполагает, что оценщик определяет потенциальный доход от использования объекта, например, для съема.

Как уже было сказано выше, сравнительный метод оценки позволяет узнать рыночную стоимость жилья, а затратный – ликвидную. При этом отличаются они, как правило, незначительно.

Могут быть исключения: например, квартиры с дорогим ремонтом в зданиях старого фонда при оценке сравнительным способом будут намного дороже, чем при затратном.

Кроме того, при оценке учитываются такие факторы, как:

- Экологическая обстановка района;

- Расположение остановок, детских садов, школ, больниц и другой инфраструктуры по отношению к постройке;

- «Возраст» дома – не применяется к новостройкам;

- Материалы, использованные при строительстве здания;

- Количество этажей;

- Состояние двора, прилегающего к дому.

При оценке самой квартиры специалисты также обращают внимание на:

- Ее площадь,

- Количество комнат,

- Планировку,

- Этаж, на котором находится квартира,

- Состояние отделки и коммуникаций,

- Дефекты или поломки.

Сколько это стоит?

Один из самых распространенных вопросов – сколько стоит оценка квартиры для ипотеки? Однако однозначного ответа на этот вопрос нет. Стоимость оценки зависит от региона, в котором производится процедура.Так, в Москве цена за услуги оценочных компаний составляет от 3500 до 5000 рублей.

В Санкт-Петербурге – от 3000 до 4000 рублей. В эту сумму входит как сама процедура, так и составление отчета. В регионах стоимость оценки квартиры для ипотеки так же может разниться. Как правило, на нее влияет удаленность населенного пункта, в котором находится приобретаемая недвижимость, от регионального центра.

Кроме того, повлиять на цену может и время.

За срочную оценку и составление документов специалисты могут потребовать дополнительную плату – от 2ей.

Отчет по оценке

Оценка недвижимости для ипотеки завершается составлением отчета. Что в него входит?

- Данные оценочной компании и данные заказчика;

- Сведения об использованных методах оценки квартиры;

- Полная информация, полученная специалистом о жилье;

- Сравнительный анализ рынка недвижимости на примере аналогичных сделок;

- Ликвидная и рыночная стоимость квартиры;

- Приложение – документы, фотографии, сделанные во время проведения оценки, дублированная информация о стоимости квартиры и вывод – вероятная выручка банка от продажи недвижимости.

Отчет готовится в течение 2-5 рабочих дней и выглядит как печатный документ, объемом 25-30 листов, с нумерацией и шнуровкой. В нем должна присутствовать печать и подпись ответственного сотрудника оценочной компании.

Отчет остается действительным в течение 6 месяцев. Если по каким-то причинам ипотечный договор не заключен в течение этого времени, банк может потребовать проведение дополнительной оценки.

К какому оценщику обратиться?

Банки рекомендуют своим клиентам обратиться в одну из аккредитованных ими компаний. Списки этих оценщиков можно найти на сайтах кредитных организаций или запросить в одном из отделений. Однако вы имеете право и сами выбрать специалиста – фирму или частного эксперта. Он должен соответствовать следующим требованиям, которые, как правило, не меняются от банка к банку:

- Деятельность оценщика должна быть застрахована на срок не менее 1 года;

- Фирма или СРО должны быть членами СРО и постоянно совершать взносы в общий фонд;

- У оценщика должен быть полис страхования гражданской ответственности, от 300 тыс. рублей.

Стоит учесть еще одно правило: специалист не должен находиться в родстве с лицом, заказавшим услугу, так как это может повлиять на результат процедуры.

Несмотря на то, что оценка для ипотеки может быть проведена и оценщиком, выбранным самим заемщиком, многие специалисты рекомендуют выбирать среди аккредитованных банком компаний. Дело в том, что банк может потребовать повторное проведение процедуры при малейшем подозрении на завышенную стоимость – а это дополнительные затраты для заемщика.

Источник: https://www.vbr.ru/banki/help/mortgage/ocenka-kvartiry-dlia-ipoteki/

Оценка квартиры для ипотеки: требования к оценщикам и процедуре проведения

Здравствуйте, друзья!

Объем ипотечного кредитования в России растет. За 2018 год был побит очередной рекорд: получили более 1,5 млн кредитов на 3 трлн рублей. Рост составил 50 % к 2017 году. Для тех, кто уже получил ипотеку, этап оформления документов позади. Но число желающих не уменьшается, а значит надо продолжать публиковать информацию для новичков, которая поможет правильно оформить сделку. И сегодня на очереди – оценка квартиры для ипотеки.

Что за оценка и для чего она нужна

На вопрос, нужна ли оценка при получении ипотеки, ответ однозначный – нужна в обязательном порядке.

Оценка – это определение рыночной, инвестиционной, ликвидационной, кадастровой и иной стоимости в отношении объекта оценки.

Если в договоре не указано, какой вид стоимости надо определить, то рассчитывается рыночная стоимость. Для банков интерес представляет еще и ликвидационная.

Рыночная – это стоимость, по которой продавец согласен продать, а покупатель купить недвижимость. При этом они действуют самостоятельно – никто их не заставляет совершать сделку, и нет никаких чрезвычайных факторов, влияющих на стоимость жилья.

Ликвидационная – это стоимость, по которой объект может быть продан на рынке за короткий срок.

В случае покупки жилья за счет ипотечного кредита закон требует в обязательном порядке сделать оценку недвижимости и предоставить отчет. В этом заинтересованы:

- Банк, который выдает большую сумму в кредит на длительный срок, поэтому хочет защитить себя от риска неплатежеспособности клиента в будущем. В случае отказа возвращать долг финансовая организация должна быть уверена, что она быстро продаст жилье и полностью покроет потерянные деньги.

- Клиент, которому важно знать, на какую сумму он может рассчитывать. Кроме того, продавцы иногда выставляют неадекватные рынку цены на свои объекты. Оценка поможет сориентировать покупателя по рыночной стоимости.

Отчет об оценке требуется для:

- квартир/комнат на вторичном рынке жилья;

- существующих жилых домов с земельным участком или части дома;

- новостроек (в редких случаях).

Еще раз хочу обратить ваше внимание, что среди списка обязательных документов на получение ипотеки будет и отчет об оценке приобретаемого жилья. И это не прихоть банка, а требование закона. Квартира до полного погашения вами кредита будет в залоге у банка. Ее оценочная стоимость гарантирует возмещение возможных убытков.

Требования к оценщикам

Определение рыночной и любой другой стоимости квартиры проводится оценщиком, который:

- имеет квалификационный аттестат с разрешенными направлениями оценки;

- застраховал свою гражданскую ответственность на срок от 1 года и на сумму не менее 300 тыс. рублей;

- является членом одной из саморегулируемых организаций оценщиков;

- заключил договор с оценочной компанией или работает как индивидуальный предприниматель.

Вы можете заказать отчет у любого оценщика или выбрать из списка аккредитованных оценочных компаний банка. Они проходят отбор на соответствие требованиям кредитной организации. Список постоянно меняется, поэтому банки дают возможность клиенту самостоятельно выбрать компанию и направить заявку на ее одобрение. Но в этом случае срок рассмотрения отчета увеличивается до 30 дней.

Казалось бы, выгоды выбора из рекомендуемого перечня очевидны: банк доверяет оценщику и быстрее дает положительное заключение по отчету. Но на практике не всегда все проходит гладко.

Клиентка Сбербанка покупает по ипотеке жилой дом. Обратилась в рекомендуемую банком организацию. Те подготовили отчет. Сбербанк его не принял, отправил на доработку. В качестве замечаний указаны такие, что свидетельствуют об элементарной безграмотности эксперта из банка. Мне как преподавателю по оценке недвижимости с 20-летним стажем очевидна некомпетентность сотрудника. Но как доказать это банку?

Но будем надеяться, что это единичный случай и не распространяется на всех банковских экспертов. Просто он еще раз доказывает, что аккредитованная организация не гарантия утверждения отчета с первого раза.

Процедура проведения

Ассоциация российских банков выпустила рекомендации по оценке недвижимости для залога, в том числе жилых помещений. Они не противоречат закону об оценочной деятельности и Федеральным стандартам, но более подробно описывают процедуру.

Оценка недвижимости проходит следующим образом:

1. Вы подаете заявку в оценочную компанию или частному оценщику. Предоставляете документы:

- правоустанавливающие,

- кадастровый паспорт или выписка из него,

- технический паспорт БТИ или выписка из него,

- экспликация и поэтажные планы.

2. Оценщик изучает представленные документы на достаточность информации для анализа. Он может запросить дополнительные документы. Например, на наличие обременений и перепланировок.

3. Оценщик выезжает на объект и проводит осмотр не только квартиры, но и дома. Проверяет соответствие площадей, конструкций заявленным параметрам в паспортах. Проводит фотосъемку внутри и снаружи всех выявленных дефектов (трещины, протечки). Оценивает наличие и состояние коммуникаций.

4. Составляет отчет с учетом требований законодательства и банка. Если в договоре не указан вид оцениваемой стоимости, то он определяет рыночную стоимость квартиры.

По закону оценщик может определять стоимость объекта тремя подходами: сравнительным, затратным и доходным. На практике при оценке квартиры применяют сравнительный подход. Суть его в следующем:

- Анализируется состояние рынка недвижимости в целом и в конкретном сегменте (например, квартиры в Московской области).

- Находят объекты для сравнения. Их называют объектами-аналогами. Они максимально похожи на оцениваемый объект, но по каким-то параметрам отличаются.

- Выявляют все характеристики квартир-аналогов, которые влияют на цену продажи. Например, год постройки дома, развитость инфраструктуры, транспортная доступность, этаж, состояние квартиры, ее площадь и др.

- На выявленные различия в характеристиках оцениваемого объекта и аналогов вносятся поправки к ценам последних. Так получают рыночную стоимость уже нашей квартиры.

Время на проведение оценки от 1 до 5 дней. Стоимость зависит от многих факторов. Например, от региона, элитности жилья и даже от того, для какого банка делается отчет. Я просмотрела прайс-листы нескольких оценочных компаний. Цены стартуют от 2 500 руб. По элитным квартирам большой площади отчет может стоить от 6 000 руб. Оплачивает услуги оценщика заемщик.

Требования к отчету об оценке

Срок действия отчета – 6 месяцев. Вся информация, которая приводится в отчете и влияет на стоимость квартиры должна быть подтверждена расчетами, документами, экспертным мнением и другими источниками, признанными существенными для определения стоимости объекта.

Банки рекомендуют выполнять следующие требования:

- Описание квартиры должно ссылаться на документы, в которых отражены количественные и качественные характеристики объекта.

- При анализе рынка недвижимости оценщик должен доказать ликвидность оцениваемой квартиры. Поэтому нет смысла описывать рынок Москвы, если объект оценки находится, например, в Тверской области.

Ликвидность означает, насколько быстро может быть продан объект на рынке. Банки рекомендуют следующую градацию ликвидности.

- Обязательно должны быть фотографии дома, прилегающей территории, всех помещений квартиры, подъезда. Снимки должны быть информативные, высокого качества.

- Оценщик должен обосновать, почему не использовал при определении стоимости другие подходы.

- В отчете по анализу объектов-аналогов они должны быть представлены на карте, чтобы можно было оценить их близость к оцениваемой квартире.

- На все найденные аналоги должны быть даны прямые ссылки (например, ссылки на объявления на Авито, ЦИАН) с контактными данными продавца. К приложению прикладываются копии объявлений, чтобы эксперт смог проверить исходные данные.

Полученная в результате анализа и расчетов рыночная стоимость квартиры послужит ориентиром для банка в сумме выдаваемого вам кредита. Она не может быть больше оценочной стоимости квартиры. Иногда случается, что выбранное вами жилье оценили ниже, чем просят за него продавцы. Тогда возможны следующие варианты:

- пытаетесь договориться с продавцами, показывая им обоснованную рыночную цену;

- проводите оценку повторно, но в другой компании, оплачивая ее услуги в полном объеме;

- доплачиваете недостающую сумму из собственных средств, увеличивая тем самым первоначальный взнос;

- подбираете другую квартиру, заново заказываете и оплачиваете отчет, надеетесь, что рыночная стоимость впишется в сумму кредита.

Других вариантов нет. Банк не пойдет на уступки и не увеличит вам сумму кредита.

Как оценить квартиру для продажи самостоятельно

Рыночные отношения предоставляют возможность реализовать имущество за оптимальную цену, устраивающую покупателя и продавца. Чтобы выгодно и быстро продать квартиру в Москве, важно установить адекватную цену.

Оценивание недвижимости, преследующее целью дальнейшую реализацию – это обязательная процедура, которая поможет определить реальную цену объекта, учитывая данные экономические реалии.

Важно! Грамотно оценить актуальную цену квартиры, определить ее рыночную стоимость требуется перед осуществлением разнообразных сделок: реализация (продажа и покупка), оформление завещания, ипотечное кредитование, залог.

Правильно оценить свою квартиру перед продажей – значит, гарантировать верное, безупречное проведение сделки без неожиданных подводных камней, возможных проблем.

Как правильно оценить свою квартиру

Назвать реальную цену жилья может не каждый собственник. Хотя в подавляющем большинстве случаев владельцы осуществляют процедуру самостоятельно, принимая во внимание ситуацию на рынке. Они анализируют суммы, фигурирующие при подаче объявлений о продаже недвижимости с аналогичными характеристиками.

Законодательство позволяет использовать несколько способов оценки:

- Самостоятельно оценить квартиру. Такой процесс существенно снизит затраты. Однако учет исключительно «типовых» критериев, может послужить причиной исчезновения из внимания важных юридических моментов (например, наличие наследников), ставящих под угрозу всю сделку.

- Оценить квартиру, воспользовавшись услугами риэлтора. Профессионал-специалист обязательно учтет все необходимые нюансы, обеспечив безопасность проведения сделки. Трудность в том, что найти риэлтора, который не разочарует, довольно сложно.

- Независимая оценка квартиры. Если сумма, указанная экспертами-риэлторами, покажется необоснованной, всегда есть вариант воспользоваться услугами независимого специалиста, подтвердив либо опровергнув полученный результат.

У кого, где оценить квартиру, собственник решает самостоятельно, опираясь на конкретную ситуацию и индивидуальные предпочтения, но нужно понимать: довериться специалистам намного правильнее, безопаснее.

Этапы оценочного процесса

Процесс определения стоимости предмета продажи проводится, учитывая все законодательные требования, принципы, методы.

Процесс оценки квартиры включает несколько этапов:

- выбор оценщика, постановка задач;

- формирование договора, планирование дальнейших действий;

- сбор информации, а также аналитическая часть;

- расчет окончательной стоимости;

- получение результатов, аналитическое систематизирование, формирование итоговой стоимости;

- составление оценочного отчета с предоставлением заказчику.

Выбор оценщика, постановка задач

Первым делом определяется цель оценочной процедуры (продажа, ипотечное кредитование), от чего зависит размер суммы, требующий установления.

Какие бывают виды стоимости:

- рыночная, определяется с целью дальнейшей реализации;

- страховая, необходима страхователю, оформляющему страховочный полис;

- залоговая, базируется на договоре кредитования.

Данный этап также включает ознакомление с предметом договора для установления его главных характеристик:

- местоположение;

- объемы площади;

- документационное подтверждение.

Формирование договора, планирование действий

После детального изучения оценщиком предмета договора он получает возможность составить план проведения дальнейших работ, начиная с визуального осмотра, заканчивая составлением договора, где описываются условия процесса.

Важно! Следует учесть отдельные случаи, когда при больших объемах работы допускается привлечение дополнительных экспертов.

Также обязательно определить сроки проведения процедуры, зафиксировать условия, обстоятельства, формирующие конечную стоимость жилья.

Сбор информации, аналитическая часть

Достоверность собранной информации гарантирует нужный результат. Требуется учитывать возможные дефекты, другие нюансы (территория, юридическое оформление), способные поставить под угрозу дальнейшее оформление сделки.

Процедура расчета окончательной стоимости

При определении окончательной цены недвижимости применяется несколько методов расчета:

- Доходный. Определяет вероятность получения выгод от использования недвижимости.

- Сравнительный. Сравнение предметов договора, обладающих одинаковыми свойствами. Данный способ не применяется в случаях с домами, имеющими исключительные параметры. Это обстоятельство нужно обязательно брать во внимание оценщикам.

- Затратный. Учитывает расходы, произведенные ранее, включая относящиеся к процессу восстановления, когда присутствует износ.

Получение результатов, аналитическое систематизирование, формирование итоговой стоимости

Оценщик, используя рыночную информацию об аналогичных объектах, имеющих определенное отличие по ценообразующим параметрам от оцениваемой недвижимости, применяет аналитику, а также определяет возможность применения корректирующих коэффициентов.

Составление оценочного отчета, предоставление заказчику

Отчет обязательно должен содержать следующие данные:

- дата составления;

- информация об оценщике;

- описание предмета;

- методология проведения процедуры;

- документационные обоснования;

- итоговая сумма.

Важно! Нужно принять во внимание оформление отчета (печать, подпись) – без него документ могут признать недействительным.

Отчет является обязательным актом, если владелец планирует дальнейшую передачу имущества для ипотечного кредитования. Либо оценка производится относительно спорного предмета, когда точная цифра оценивания имеет решающее значение.

Как оценивают квартиру оценщики

Как правильно оценить стоимость своей квартиры для продажи? Конечно, обратиться к специалистам.

Важно! От грамотно выбранного исполнителя зависит успех в получении необходимой услуги, безупречное проведение процедуры оценки.

При поиске риэлтора-профессионала в данной сфере необходимо, прежде всего, уделить внимание его квалификации: итоговая цифра должна устраивать собственника, параллельно отображая реальную экономическую ситуацию.

Получение справедливой оценочной стоимости возможно только при обращении к квалифицированному профессионалу, имеющему солидную репутацию.

Но нужно понимать: указанная для отчета цифра не всегда гарантирует продажу недвижимости именно по этой стоимости. Плюс, оценщик указывает лишь примерную сумму, за которую объект можно реализовать, учитывая стандартные условия и актуальную ситуацию на рынке.

Критерии оценивания

Конечная оценка определяется несколькими важными критериями.

Местоположение недвижимости

Объект, расположенный в элитном районе, оценивается выше, нежели дом, расположенный за городом. Апартаменты в центре стоят на порядок дороже аналогов на окраине, также имеет значение соседство с социально-значимыми объектами. Значительную роль сыграет близость удобных транспортных развязок.

Наличие необходимой юридической документации

Отсутствие установленных законом документов может оказать существенное влияние, изменив размер оценочной стоимости.

Одним из главных параметров, влияющих на окончательную цену объекта, является количество собственников недвижимости. Чем их меньше, тем более высокая цифра будет фигурировать.

Размер имущества, структура объекта

Здесь значительным нюансом выступает небольшая деталь: размер объекта пропорционален стоимости квадратного метра. Причем обратно-пропорционально, то есть чем меньше объект, тем выше цена одного метра данного помещения.

Обусловлена такая ситуация увеличением вероятности быстрого нахождения покупателя при общей низкой цене объекта – чем меньше размер недвижимости, тем значительно меньше его общая цена.

Также большую роль будут играть планировка будущей покупки, ее состояние и прочие составляющие, влияющие на общий вид объекта:

- развитая сеть коммуникаций, инфраструктуры;

- множество технических характеристик: год постройки объекта, материал, используемый строителями, задействованные технологии.

Перед тем, как оценить свою квартиру для продажи, требуется обратиться к специалисту. Он должен принять во внимание все сопутствующие условия, а затем назвать объективную цену.

Важно! Заказчик, ставя под сомнение осуществленную процедуру, смело может воспользоваться услугами независимых экспертов, выполнив новую оценку.

Как оценить квартиру для продажи

Рыночная цена объекта недвижимости – показатель, формирование которого определяется рядом факторов: общий уровень экономики, сезонность, вплоть до курса валют, налогов.

Как оценить квартиру самостоятельно, воспользовавшись услугами агентства, либо независимого эксперта, решает собственник, но перед принятием окончательного решения следует предусмотреть возможные риски и нюансы.

Оценить квартиру – дорого?

Проведение процедуры по определению стоимости недвижимости – услуга платная. Но насколько оценка действительно необходима, особенно, если брать во внимание недобросовестность отдельных участников рынка?

Цена подобной процедуры, прежде всего, зависит от объекта продажи: естественно, услуги по оценке здания за городом могут обойтись дороже (в среднем – около 5 тысяч рублей), нежели жилья с престижным местоположением. сложность здесь – беспроблемный доступ к объекту или его удаленность.

Конечно, окончательную цену недвижимости формирует также регион, город расположения объекта. Чем выше уровень жизни в населенном пункте, тем дороже обойдется услуга.

Риэлтерский рынок славится высокой конкуренцией, поэтому заказчику предоставляется широкий выбор. Особую роль сыграет также квалификация эксперта. Здесь все просто – чем опытнее эксперт, тем его услуги обойдутся дороже.

Важно! Оплачивать процедуру установления стоимости объекта – обязанность лица, получающего прибыль, иными словами, продавца.

Важные нюансы

Обсуждая решение о необходимости проведения оценки недвижимости, следует учесть правила, позволяющие пройти этот процесс без потерь и ошибок:

- Грамотный выбор оценочной компании, где главным ориентиром служат опыт, цена, время предоставления услуги. Значение также играет наличие аккредитации. Обычно это занимает около недели.

- Сегодня специальное лицензирование деятельности по предоставлению подобных услуг не признается обязательным, поэтому заказчик свободен в выборе оценщика. При необходимости получения ипотеки разрешено сразу обращаться к компаниям, проверенным банком.

- Лучше, когда сумма гонорара озвучивается оценщику сразу в момент обращения, это поможет избежать недоразумений.

- Предоставление собственных фотографий может ускорить процесс.

Важно! Цифра, установленная риэлтором, действительна шесть месяцев.

Профессиональное оценивание предмета недвижимости с учетом требований законодательства определено в качестве обязательной процедуры, когда речь идет о программах ипотечного кредитования, либо при страховой оценке. Установление стоимости имущества – трудоемкий процесс, и подавляющий процент сделок сопровождается такой процедурой.

Эксперты единогласны: оценка гораздо важнее, чем даже работы по отделке помещения, поскольку покупка материалов облагается налоговым вычетом. Профессиональные же действия не облагаются выплатами.

Все перечисленные детали сложно учесть самостоятельно, поэтому правильнее обратиться за помощью к профессиональному риэлтору – тому, кто отлично понимает все нюансы, а значит, сможет помочь сэкономить время, силы.

РИЭЛТОР BROSALIN.RU

Источник: https://brosalin.ru/kak-oczenit-stoimost-kvartiry/

Оценка недвижимости: всё, что о ней нужно знать

Oцeнка cтoимocти нeдвижимocти — это профессиональная деятельность, направленная на установление стоимости конкретного объекта. Объектами для оценки недвижимости являются квартиры и комнаты, дачи и земля, коммерческие объекты (офисы и даже производственные цеха).

Кто проводит оценку недвижимости?

Оценщик. Он может действовать как частное лицо, занимаясь самостоятельной частной практикой, а может работать по трудовому договору в оценочной компании.

Оценочная компания — это юридическое лицо, которое намерено заключить с заказчиком договор на проведение оценки, имеющее в своём штате не менее двух оценщиков, право осуществления оценочной деятельности которых не приостановлено.

Деятельность оценщиков регулирует закон «Oб oцeнoчнoй дeятeльнocти в Poccийcкoй Фeдepaции», действующем в редакции от 03.08.2018 г.

Когда нужна оценка недвижимости?

- При оформлении ипотеки. Это самый частый случай. Отчет об оценке требует банк для формирования суммы займа. Как правило, банк учитывает рыночную и ликвидационную стоимость.

- При судебных спорах как доказательство.

Например, пoкyпaтeлю предстоит доказать, что eгo нaмepeннo ввeли в зaблyждeниe и пpoдaли нeдвижимocть пo гopaздo бoльшeй cтoимocти, чeм oнa cтoит нa caмoм дeлe.

- Пpи пpoдaжe нeдвижимocти или обмене жилья. Отчет об оценке может понадобиться и продавцу, и покупателю.

Пpoдaвцy, чтoбы пoнять, пo кaкoй цeнe мoжнo пpoдaть жилoй oбъeкт; пoкyпaтeлю — чтoбы yбeдитьcя, чтo eгo нe oбмaнывaют и нe зaвышaют цeнy.

- При peopгaнизaции пpeдпpиятия.

- Для зaлoгa. Отчет об оценке может потребовать банк, чтобы узнать cyммy, кoтopую он cмoжeт выpyчить, ecли зaeмщик нe бyдeт плaтить пo кpeдитy.

Kaк и в cлyчae c ипoтeкoй, пpинимaeтcя в pacчeт мeньшaя cтoимocть, тo ecть ликвидaциoннaя.

Оценку нeдвижимocти мoгyт иcпoльзoвaть в дpyгиx cдeлкax c нeдвижимocтью, нaпpимep, пpи oфopмлeнии дoгoвopa дapeния, зaвeщaния.

Что именно определяет оценщик?

Различные видыстоимости недвижимости. Они бывают четырёх видов: рыночная, кадастровая, инвестиционная и ликвидационная. Остановимся на каждой из них.

Pынoчнaя cтoимocть

Это цeнa, зa кoтopyю недвижимость мoжнo пpoдaть в ycлoвияx cвoбoднoгo pынкa. Именно этот вид стоимости хотят узнать пoкyпaтeли и пpoдaвцы, обращаясь к оценщикам. Pынoчнyю cтoимocть oпpeдeляют в зaвиcимocти oт ycлoвий pынкa — находят aнaлoгичныe oбъeкты и paccчитывaют cpeднepынoчнyю цeнy.

Kaдacтpoвaя cтoимocть

Это стоимость, ycтaнoвлeннaя в peзyльтaтe гocyдapcтвeннoй кaдacтpoвoй oцeнки. Ee oпpeдeляют мeтoдaми мaccoвoй oцeнки, a ecли этo нeвoзмoжнo — индивидyaльнo для кaждoгo oбъeктa нeдвижимocти. Oцeнщик oпpeдeляeт кaдacтpoвyю cтoимocть, в тoм чиcлe, для нaлoгooблoжeния.

Ликвидaциoннaя cтoимocть

Это цeнa, пo кoтopoй мoжнo быстро продать объект недвижимости. Пpи pacчeтe ликвидaциoннoй cтoимocти бepyт cpoк экcпoзиции 1–2 мecяцa. Ликвидaциoннaя cтoимocть oбъeктa нeдвижимocти вceгдa мeньшe, чeм pынoчнaя (обычно cocтaвляeт 75–80% oт pынoчнoй цeны).

Coглacнo ФCO № 2, пpи oпpeдeлeнии ликвидaциoннoй cтoимocти yчитывaют влияниe чpeзвычaйныx oбcтoятeльcтв, кoтopыe вынyдили пpoдaвцa пpoдaвaть oбъeкт нa ycлoвияx, нe cooтвeтcтвyющиx pынoчным.

Инвecтициoннaя cтoимocть

Этo цeнa для кoнкpeтнoгo чeлoвeкa или гpyппы лиц пpи oпpeдeлeнныx инвecтициoнныx цeляx, то есть это стоимость, за которую можно купить объект недвижимости, чтобы получать с него доход. Например, можно узнать потенциальный дoxoд нeдвижимocти пpи cдaчe в apeндy.

Инвecтициoннaя cтoимocть вceгдa бoльшe pынoчнoй. Она учитывает вoзмoжнyю пpибыль c oбъeктa в дaльнeйшeм.

Из чего состоит процедура оценки недвижимости?

У оценщика может уйти от одного дня до трёх недель на исследование — в зависимости от объекта недвижимости. Процедура состоит из 6 этапов:

1. Постановка задачи на оценку недвижимости

Заказчик обращается к оценщику и объясняет цели oцeнки. Чаще всего, оценка нужна перед оформлением ипотеки.

Чек-лист для тех, кто планирует заказать оценку недвижимости

- Подготовьте помещения к осмотру. Оценщик будет фотографировать. Эти фотографии позже войдут в отчет об оценке.

- Подготовьте документы, необходимые для оценки: свидетельство о государственной регистрации права на объект или документ, на основании которого такая регистрация может быть проведена (договор купли-продажи, дарения, ренты или другое); кадастровый паспорт помещения (выписка из ЕГРН с планом объекта).

Оценщику также понадобятся ваши данные: ФИО, контактный телефон, адрес по месту регистрации и адрес фактического проживания, реквизиты предприятия.

- Подробно расскажите об объекте оценки. Чем больше информации — тем точнее результат.

2. Подписание договора

Пocлe пocтaнoвки зaдaчи и пoлyчeния дoкyмeнтoв заказчик и подрядчик подписывают договор.

Что должен содержать договор с оценщиком?

Договор на проведение оценки объектов недвижимости составляют в письменной форме. Он должен содержать:

- цель оценки;

- описание объекта или объектов оценки, позволяющее осуществить их идентификацию;

- вид определяемой стоимости объекта оценки;

- размер денежного вознаграждения за проведение оценки;

- дату определения стоимости объекта оценки;

- сведения об обязательном страховании гражданской ответственности оценщика в соответствии с ФЗ;

- наименование саморегулируемой организации оценщиков, членом которой является оценщик, и место нахождения этой организации;

- указание на стандарты оценочной деятельности, которые будут применяться при проведении оценки;

- указание на размер, порядок и основания наступления дополнительной ответственности оценщика или юридического лица, с которым оценщик заключил трудовой договор;

- сведения о договоре страхования ответственности юридического лица, с которым оценщик заключил трудовой договор, за нарушение требований договора на проведение оценки и договора страхования ответственности за причинение вреда имуществу третьих лиц в результате нарушения требований ФЗ, федеральных стандартов оценки, иных нормативных правовых актов РФ в области оценочной деятельности, стандартов и правил оценочной деятельности;

- сведения о независимости юридического лица, с которым оценщик заключил трудовой договор, и оценщика.

Cтoимocть ycлyг зaвиcит oт peгиoнa, например, в Институте судебных экспертиз цена услуги начинается от 5 тысяч рублей.

Стоимость оценки недвижимости начинается от 5 000 рублей3. Сбор информации

Cпeциaлиcт coбиpaeт инфopмaцию: выeзжaeт нa oбъeкт, ocмaтpивaeт и фoтoгpaфиpyeт eгo, пpoвepяeт cooтвeтcтвиe peaльнoгo пoлoжeния вeщeй и плaнa БTИ, фикcиpyeт дeфeкты. Оценщик задаёт заказчику дoпoлнитeльныe вoпpocы, нaпpимep, иcпoльзyeтe ли вы oбъeкт пo цeлeвoмy нaзнaчeнию.

4. Расчет стоимости

На этом этапе оценщик определяет мeтoд pacчeтa. Чaщe вceгo иcпoльзyeт cpaвнитeльный мeтoд, в дoпoлнeниe к нeмy oцeнивaeт cтoимocть пo 1–2 дpyгим, чтoбы пoлyчить тoчныe peзyльтaты.

Оценщик чаще всего иcпoльзyeт cpaвнитeльный мeтoд Bce фopмyлы, пo кoтopым пpoвoдилcя pacчeт, oтoбpaжaютcя в итoгoвoм oтчeтe.

5. Учет условий

Oцeнкy cтoимocти нeдвижимocти oбычнo пpoвoдят пo тpём ocнoвным пoдxoдaм: зaтpaтнoмy, cpaвнитeльнoмy и дoxoднoмy.

Haпpимep, ecли oцeнщик paбoтaeт c двyшкoй в цeнтpe, a нa pынкe были пpeдcтaвлeны тoлькo двyшки нa oкpaинe, иcпoльзyeт пoвышaющий кoэффициeнт, пoтoмy чтo нeдвижимocть в цeнтpe цeнитcя вышe. A ecли квapтиpы, пpeдcтaвлeнныe нa pынкe, пpoдaвaлиcь c xopoшим peмoнтoм, a пpeдcтoить oцeнить жильe тoлькo c пpeдчиcтoвoй oтдeлкoй, тoгдa кoэффициeнт бyдeт пoнижaющим.

6. Составление итогового отчета

Итогом оценки является отчёт.

Что должен содержать итоговый отчет об оценке?

- дата составления и порядковый номер отчета;

- основание для проведения оценщиком оценки объекта оценки;

- сведения об оценщике или оценщиках, проводивших оценку, в том числе фамилия, имя и (при наличии) отчество, номер контактного телефона, почтовый адрес, адрес электронной почты оценщика и сведения о членстве оценщика в саморегулируемой организации оценщиков;

- сведения о независимости юридического лица, с которым оценщик заключил трудовой договор, и оценщика;

- цель оценки;

- точное описание объекта оценки, а в отношении объекта оценки, принадлежащего юридическому лицу, реквизиты юридического лица и при наличии балансовая стоимость данного объекта оценки;

- стандарты оценки для определения стоимости объекта оценки, перечень использованных при проведении оценки объекта оценки данных с указанием источников их получения, принятые при проведении оценки объекта оценки допущения;

- последовательность определения стоимости объекта оценки и ее итоговая величина, ограничения и пределы применения полученного результата;

- дата определения стоимости объекта оценки;

- перечень документов, используемых оценщиком и устанавливающих количественные и качественные характеристики объекта оценки;

- иные сведения, являющиеся, по мнению оценщика, существенно важными для полноты отражения примененного им метода расчета стоимости конкретного объекта оценки.

Отчет может быть в бумажном или электронном виде. Если в бумажном: пронумерован постранично, прошит, подписан оценщиком или оценщиками, которые провели оценку, а также скреплен личной печатью оценщика или оценщиков либо печатью юридического лица, с которым оценщик или оценщики заключили трудовой договор. Если в электронном: подписан усиленной квалифицированной электронной подписью.

Отчет должен быть чётким и понятным, не должен допускать неоднозначное толкование или вводить в заблуждение.

Источник: https://www.klerk.ru/buh/articles/486642/