Продажа квартиры с обременением, виды обременений и особенность сделки

Сделки по продаже недвижимости могут быть весьма рискованными. Особенно это касается продажи жилья с обременением. Тем не менее, владельцы таких квартир порой пытаются их продать. Возможна ли такая сделка, и какие проблемы она может породить – рассмотрим в этой статье.

Понятие обременения

Обременением является любое юридическое ограничение в отношении объекта недвижимости. В результате, сохраняя право собственности, его владелец не может продать такой объект.

Также к обременению часто относят преимущественные права третьих лиц, претензии наследников квартиры и т.д.

Игнорирование обременений приводит к судебному аннулированию сделки.

Как узнать о наличии обременения?

При покупке квартиры с обременением необходимо проверить его наличие и вид такого ограничения недвижимости.

Существует несколько документов, в которых отражается информация об обременениях:

- Выписка из ЕГРН. Основной документ, в котором можно увидеть, находится ли квартира в ипотеке, в договоре ренты, долгосрочной аренде, долевой собственности или в собственности несовершеннолетних.

- Домовая книга или справка о прописанных даёт информацию об официальных жильцах квартиры.

- Узнать о наличии лиц, отказавшихся от приватизации можно из договора приватизации и справки о прописанных. Нужно сравнить эти документы.

- Документ о праве на материнский капитал и выписка из ЕГРН покажут были ли использованы эти деньги для покупки квартиры.

Чаще всего именно выписку из реестра недвижимости используют для доказательства чистоты сделки и отсутствия обременений при продаже квартиры.

Виды обременений

Основные виды таких ограничений на сделки с квартирой стоит рассмотреть подробнее, так как в некоторых случаях без их снятия продать и купить квартиру не удастся, либо придётся получать разрешение третьей стороны сделки.

Ипотека банка

В течение всего времени выплат ипотечного кредита квартира находится в залоге у банка. Он может продать это жильё, если заёмщик не платит по кредиту. Любые сделки с этой квартирой, как и её перепланировка возможны лишь по согласию банка.

Залог в пользу продавца

Это схожий с ипотекой вид обременения. Но квартира в залоге находится не у банка, а у её бывшего владельца. Оформляется такой залог в ситуации рассрочки выплат за квартиру. Таким образом, продавец обезопасит себя. Если покупатель перестаёт платить, он может продать квартиру другому человеку.

Сам новый владелец продать квартиру с обременением не может, пока не погасит весь долг.

Прописанные люди

Несмотря на то, что прав блокировать сделки с квартирой у прописанных не собственников нет, они могут существенно усложнить пользование такой квартирой. По закону, даже если сделка заключена без их ведома, они обязаны выписаться. В ином случае их выпишет суд. Но есть ряд категорий граждан, которых выписать сложно или вообще невозможно:

- Несовершеннолетние жильцы. Их можно выписать только при предоставлении нового места жительства, которое по основным характеристикам не уступает предыдущему.

- Лица, отказавшиеся от приватизации. Их не удастся выписать даже по решению суда. За такими людьми сохраняется пожизненное право на проживание в квартире.

Поэтому важно перед заключением сделки проверить справку о прописанных жильцах, в которой указаны даты их рождения. Так можно сразу увидеть наличие несовершеннолетних прописанных.

Отказавшиеся от приватизации отражены в договоре-основании приватизации.

Дополнительный метод защиты в такой ситуации – требовать от продавца подписать нотариальное обязательство выписать всех жильцов.

Рента

Обычно в ренту продают квартиры пожилые одинокие люди. После подписания договора, права на квартиру переходят новому владельцу, но за старым сохраняется пожизненное право проживания и содержания его за счёт покупателя.

При продаже квартиры с обременением такого рода необходимо письменное согласие рентополучателя, заверенное нотариусом. Сразу после подписания ДКП, новый владелец квартиры становится обязанным выплачивать ренту.

Аренда

Сдача квартир в аренду – распространённая практика. Важный нюанс заключается в том, что договоры аренды на срок менее одного года не регистрируются в Росреестре. Поэтому при заключении сделки их отследить невозможно. Вторая проблема, что арендные договоры, даже на длительный срок, автоматически при продаже квартиры не расторгаются. Всё это создаёт для покупателя дополнительные проблемы.

Арест и запрещение приставов

Обычно судебные приставы арестовывают квартиру за:

- Долги по коммунальным платежам.

- По алиментам.

- За неуплату налогов.

- Непогашенные штрафы.

- По решению суда.

Продать такую квартиру невозможно, не погасив долги. Данные об аресте будут отражены в ЕГРН в течение 1-3 дней после его наложения.

У должника только один вариант:

- Погасить долг, чтобы снять арест.

- Продать квартиру без обременений.

Если долг очень большой и должник его не выплачивает, то приставы могут продать квартиру в счёт погашения долга.

Несовершеннолетние и недееспособные

проблема в продаже квартиры с такими собственниками или жильцами в том, что на это нужно согласие органов опеки и попечительства. А они, в первую очередь, будут думать об интересах подопечных.

Поэтому для продажи квартиры с обременением этого вида нужно:

- Найти для несовершеннолетнего другое жильё, соответствующе по основным параметрам продаваемому.

- Получить согласие органов опеки.

- Зарегистрировать сделку купли-продажи у нотариуса.

Несоблюдение этих требований приведёт к аннулированию сделки по иску органов опеки.

Материнский капитал

Покупка квартиры с использованием этой субсидии требует выделить доли в квартире детям. Соответственно, она будет обременена несовершеннолетними собственниками. Но если доли не выделены и квартира была продана, то в будущем, до достижения 21 года сами дети могут аннулировать такую сделку через суд.

Разрешение супруга и преимущественное право сособственников

Квартира, которая считается совместно нажитым имуществом, может быть продана только с согласия второго супруга. Такое согласие должно быть письменным и заверенным нотариусом. Иначе, супруг сможет аннулировать сделку в суде в течение года после продажи квартиры.

При долевой собственности, каждый из совладельцев имеет преимущественное право выкупа доли. Для этого её продавец должен уведомить всех совладельцев и в течение месяца ждать их ответ. Если никто выкупить долю не захотел, то продавец может продать её третьему лицу. Но при несоблюдении требования об уведомлении совладельцев, они могут оспорить сделку в течение трёх месяцев после её заключения.

Наследники

При покупке квартиры у наследников важно удостовериться, что на неё нет претензий у других наследников. Если нотариус допустил ошибку, и кто-то не был включён в список наследников, то этот человек может оспорить сделку с квартирой в суде.

Ещё один вид обременений, связанных с наследством – завещательный отказ. На основании такого документа его обладатель имеет право пожизненного проживания в квартире. Продажа квартиры с этим обременением не отменяет такого права.

Для проверки этих ограничений нужно сравнивать свидетельство о наследстве и расширенную выписку из ЕГРН.

Варианты продажи

Продажа квартиры с обременением возможно в двух случаях:

- Снятие обременения.

- Согласие третьих лиц.

Нужно учитывать, что некоторые виды обременений (например, арест) вообще не позволяют заключать сделки с квартирой. Поэтому без их снятия продажа жилья невозможна.

Погасить обременение перед продажей

Ипотека, арест или рассрочка – виды обременений, которые лучше всего снять перед продажей квартиры.

При отсутствии денег на погашение ипотеки, можно погасить её за счёт покупателя.

Для этого:

- С покупателем заключают предварительный договор купли-продажи. В нём указана обязанность продавца снять обременение с помощью денег покупателя. Продавец даёт расписку о получении денег.

- Погашают долг.

- Снимают обременение в Росреестре.

- Получают новую выписку из ЕГРН и заключают основной договор продажи.

Этот процесс занимает определённое время, но зато снижает риски по сделки с недвижимостью.

Продать квартиру с обременением

Как уже сказано выше, для такой сделки необходимо получить согласие третьих лиц, которые имеют права на квартиру. Кроме этого в самом договоре купли-продажи нужно указать наличие обременения и его последствия для покупателя. Если этого не сделать, у него появится право требовать в суде возмещение убытков связи с внезапно выяснившимся обременением.

Согласие нужно получать:

- У банка (при ипотеке).

- У предыдущего продавца (при залоге в его пользу).

- У рентополучателя.

- У супруга.

- В органах опеки и попечительства (при обременении с несовершеннолетними).

Это ключевой момент процесса продажи квартиры с обременением. Далее вся сделка происходит, как и с квартирами без дополнительных ограничений.

Риски покупателя

Главный риск в том, что сделку могут аннулировать в суде. Это возможно:

- Если квартира в залоге.

- Арестована.

- Отсутствует согласие второго супруга (когда продавец в официальном браке).

- Есть несовершеннолетний владелец.

- Есть совладельцы.

- Права наследников были нарушены.

- При обременении в виде ренты.

В иных ситуациях сделку не расторгнут, но новый владелец получит квартиру с жильцами. Чтобы этого не произошло нужно внимательно проверять описанные выше документы.

Преимущества приобретения квартиры с обременением

Нельзя сказать, что подобные сделки имеют только негативную сторону. Обременение также может иметь свои плюсы. Главным образом – низкую стоимость квартиры. Поэтому при участии грамотного риэлтора такая сделка может оказаться весьма выгодной.

Ещё один вариант – переуступка прав на квартиру в строящемся доме. Естественно, такой объект недвижимости обойдётся дешевле, чем готовая квартира. Это и делает такие сделки выгодными.

И, наконец, покупка квартиры, находящейся в ипотечном залоге у банка, может быть выгодна тем, кто не имеет денег на покупку квартиры сразу, но готов выплачивать этот кредит.

договора купли-продажи

В этом документе важно указать:

- Данные сторон сделки.

- Информацию о квартире.

- Стоимость.

- Порядок расчёта и передачи квартиры.

- Ответственность сторон, если они не выполнят условия.

Также обязательно внести в договор пункт о сути обременения и его последствиях.

Документы

Продажа квартиры с обременением требует подачи ряда документов:

- Совместного заявления о переходе права собственности.

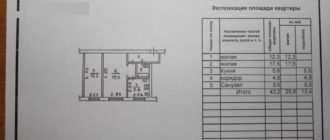

- Технических документов на квартиру.

- Справки о количестве прописанных.

- Справки об отсутствии долгов по коммунальным услугам.

- Соглашения о залоге, если таковое необходимо.

- Договора купли-продажи.

В конкретных случаях также может понадобиться разрешение органов опеки, согласие супруги и иные документы.

Стоимость услуги и сроки её оказания

Основная часть расходов будет касаться оплаты услуг нотариуса, технических специалистов (например, при оценке стоимости жилья) и юристов. Цены на эти услуги могут существенно различаться.

Что касается фиксированной оплаты, то таковой будет госпошлина за регистрацию прав в Росреестре. Она составляет 2000 рублей.

После заключения договора сроки регистрации прав составляют 7-10 дней. Напрямую через Росреестр, не более 7, а при подаче документов через МФЦ – до 10 дней.

Минусы покупки

опасность покупки квартиры с обременением в том, что после заключения сделки продавец откажется снять обременение. Эту проблему можно решить, договорившись, или в суде.

Покупка в рассрочку

Как и в любых других договорах купли-продажи, в случае продажи жилья с обременением, покупатель может выплачивать его стоимость по частям. Для этого в ДКП нужно чётко описать график внесения платежей.

При задержке выплат продавец может потребовать вернуть квартиру, но только, если уже выплачено менее половины её стоимости.

Источник: https://estatelegal.ru/nedvizhimost/prodazha-kvartiry-s-obremeneniem/

Риски покупки квартиры с обременением в 2020 году – все за и против

Жилье, находящееся под обременением, не может быть продано или подарено по закону.

Этот постулат известен как продавцам, так и покупателям. Именно поэтому, выбирая помещение, покупатели избегают таких вариантов. Однако обремененная жилплощадь имеет один несомненный плюс – оценивается дешевле, чем аналогичные объекты, не находящиеся в залоге. Именно этот фактор и толкает людей проходить многоэтапную, а иногда и довольно рисковую процедуру покупки обремененной собственности.

Покупка квартиры с обременением по ипотеке возможна, несмотря на то, что она будет находиться под залогом вплоть до полной выплаты кредита. У заемщика могут возникнуть обстоятельства, которые не позволят ему продолжать выплачивать взятый заём и принудят расстаться с недвижимостью. Такие сделки сегодня не редкость, и прежде чем что-то покупать, стоит уточнить, какие трудности ожидают, а главное, сколько времени придется потратить на оформление сделки.

Сущность обременения

Движимое и недвижимое имущество, которое находится в личной собственности, может быть предметом залога. Чаще всего данная процедура производится по отношению к недвижимости, потому что она имеет более высокую ликвидность.

При оформлении жилплощади в залог собственник получает денежные средства на свои нужды, которые обязуется выплатить в установленный срок. Возврат долга сопровождается неизменным начислением процентов за пользование ими.

При этом право на пользование заложенным имуществом остается за владельцем. На заложенное имущество накладывается обременение.

Обременением называется ограничение прав на распоряжение тем или иным имуществом. Оно возникает на основании заключенного договора либо в силу соблюдения принятого законодательства. Оно может стать следствием добровольного участия в какой-нибудь сделке или производится без согласия владельца, как в случае с арестом имущества. Если подытожить сказанное, то сущность этого понятия сводится к значительному ограничению прав собственника по отношению к его имуществу.

Приобретение ипотечной квартиры

Ипотечная жилплощадь находится под обременением до того момента, пока заемщик не выплатит взятый кредит полностью.

Данные о том, что квартира под залогом, фиксируются в Росреестре, поэтому продать такое помещение не представляется возможным без согласия кредитора. Купить ипотечную жилплощадь можно, но стоит быть готов к сложностям процедуры.

Они выражаются в сборе дополнительных документов, участии банка в виде третьей стороны сделки, а также сроке заключения договора и вступления в права владения.

Купить обремененную недвижимость можно несколькими способами:

- Дать продавцу недостающую часть денежных средств для погашения кредита в банке и только после снятия обременения оформить ее на себя доплатив оставшуюся сумму. Такой порядок считается не то чтобы незаконным, но довольно рискованным.

- Оформить сделку через банк, внеся наличные средства за всю квартиру. Стоимость помещения делится на две суммы – кредитору и заемщику.

- Переоформить ипотечный заём на покупателя. Этот вариант наиболее сложный, так как банк может не одобрить новую кандидатуру.

Любой вид купли-продажи сопряжен с трудностями и рисками, но имеет бонус в виде экономии денежных средств за счет сниженной стоимости ипотечной недвижимости.

Условия для совершения сделки

Главным условием для проведенияя сделки по обремененной недвижимости является получение согласие той стороны, которая является держателем залога. При покупке ипотечной квартиры кредитор должен быть поставлен в известность в первую очередь. Конечно, делать это обязан заемщик, так как продавцу важен конечный результат.

Кредитная организация, поставленная в известность о том, что заемщик желает продать обремененную жилплощадь, принимает решение о том, каким образом будет произведена процедура. Есть два стандартных варианта:

- Заемщик сам ищет покупателя, при этом он может провести сделку по более выгодной стоимости.

- Кредитор берет функцию реализатора на себя. Такой вид невыгоден собственнику, потому что банк может серьезно занизить стоимость квартиры, стремясь найти покупателя как можно скорее.

Первый вариант возможен только в том случае, если заемщик обратился в банк до того, как накопил серьезную просрочку и дело его было передано в судебную инстанцию.

При продаже обремененного жилья в ипотеку кредитная организация обязывает нового заемщика вносить большой первоначальный взнос. Часто речь идет о половине стоимости квартиры, а оставшаяся часть разбивается на ежемесячные платежи.

Основные риски покупателя

Основные риски при приобретении квартиры, находящейся в залоге, ложатся на покупателя. Сама сделка может оформляться различными путями, а потому и разновидности рисков в каждом случае свои.

Покупателю стоит избегать ситуаций, когда продавец предлагает внести аванс для погашения ипотечного займа.

В этом случае высока вероятность того, что деньги будут потрачены не по назначению или продающая сторона вообще откажется от заключения сделки. Конечно, задаток можно вернуть через суд, но процесс это длительный, а сам возврат может производиться частями, что невыгодно обманутой стороне.

При переоформлении ипотечного кредита покупатель защищен со всех сторон, но риски подстерегают его совсем в другом месте. Банк может просто не одобрить кандидатуру и не согласиться на заключение с ним кредитного договора. Деньги покупатель не потеряет, но потратит время.

Необходимо учитывать и иные риски:

- Квартира, приобретенная по договору долевого строительства, может находиться в двойном залоге – у кредитора и в банке, который финансировал возведение, при условии, что застройщик будет признан банкротом.

- Продавец может умолчать о том, что в очередь на арест его жилья стоят иные учреждения.

- Жилье было куплено с использованием материнского капитала. По закону дети имеют в нем свою долю, и продать его можно только при письменном согласии опеки.

Чтобы минимизировать риски, необходимо максимально серьезно отнестись к ситуации, а лучше обратиться к опытному специалисту, который поможет проверить сделку на чистоту.

Процедура

Процесс покупки обремененной недвижимости состоит из нескольких этапов. Для того чтобы защитить себя от необоснованных рисков и максимально отстоять свои интересы, необходимо соблюдать такую последовательность:

- Производим самостоятельную оценку ситуации. Для этого требуем от продавца документы правоустанавливающего характера, технические бумаги и выписку из ЕГРН, сделанную недавно.

- Знакомимся с кредитным договором. Важно обратить пристальное внимание на условия предоставления займа, суммы выплат, процентную ставку, особые условия и т.д.

- Интересуемся, существуют ли особые критерии, которые способны серьезно усложнить ситуацию, как-то наличие созаемщиков, несовершеннолетних детей, зарегистрированных на жилплощади лиц.

- Выбираем оптимальную схему купли-продажи.

- Составляем и подписываем предварительный договор. Для покупателя будет лучше, если соглашение оформиться с участием нотариуса, хотя для данного бланка это не является обязательным условием.

- Передаем документы в банк для одобрения дальнейших действий.

- Подписываем основной договор купли-продажи и вносим денежные средства за помещение.

- Проходим регистрацию прав собственности в Росреестре.

Процесс даже на бумаге выглядит трудоемко, а уж на деле он и вовсе отнимает немало сил и времени. Но итогом усилий может стать довольно выгодный по цене объект недвижимости.

Получение согласия банка

Только кредитная организация может дать разрешение на проведение сделки, она же имеет полномочия отказать в ней. В общем, для кредитора не столь важно, кто будет владельцем квартиры, но для нее имеет решающее значение, получит ли она прибыль по итогу сделки.

Если банк видит, что заемщик больше не справляется со своими обязательствами, то ему выгодно переложить обязательства на другое лицо. Но новый заемщик должен не просто соответствовать стандартным требованиям кредитования, а значительно превышать их.

Таким образом, финансовые учреждения страхуются от повторения ситуации.

Если покупатель платит всю сумму стоимости, то особых проблем не возникнет. А в случае с переоформлением кредитных обязательств понадобится внести серьезный первоначальный взнос и иметь высокий уровень доходов для погашения последующих ежемесячных выплат.

Внесение денег

Сделка, совершаемая открыто через банк, подразумевают особую процедуру передачи денежных средств.

Продавец, выставляя свою квартиру на продажу, желает не только снять с себя бремя платежей по кредиту, но и вернуть вложенные им ранее средства. Конечно, рассчитывать на полный возврат уплаченных банку средств не приходится. Большой удачей будет, если вернется хотя бы половина денег. Все финансовые вопросы урегулируются до подписания основного договора. В частности, стороны определяются, какие суммы будут перечислены продавцу, а какие банку.

Покупатель обязан внести оговоренную сумму денежных средств в ячейку или открыть два депозитных счета:

- Один на имя продавца.

- Второй на счет банка.

После подписания основного договора счета разблокируют, и получатель может снимать с них деньги.

Снятие обременения

При единовременном выкупе ипотечного жилья покупателю необходимо провести процедуру снятия обременения с квартиры. Для этого банк должен дать письменное разрешение, обычно получить его можно в течение 30 дней после погашения займа. Кредитор отдает погашенную закладную и ставит подпись на заявлении в Росреестр, где излагается просьба о снятии обременения.

А вот при переоформлении кредита с одного лица на другое о снятии обременения речь не идет. Закладная переписывается на имя нового владельца и будет считаться погашенной только после того, как заемщик внесет последний взнос.

Снять обременение можно в Росреестре. Для этого собирается пакет документов и заполняется стандартный бланк заявления.

Регистрация права собственности

Регистрация права собственности производится вне зависимости от того куплена жилплощадь по полному расчету или оформлена в новый заём. Внести свои данные в государственный реестр недвижимости обязан каждый покупатель после завершения сделки.

Переоформление владения производится на основании поданных документов. В их список входит:

- Договор купли-продажи.

- Кредитное соглашение.

- Кадастровый и технический паспорт. Выписка из ЕГРН.

- Паспорт нового собственника.

Документация может быть подана как напрямую в Росреестр, так и через отделение МФЦ.

Особенности сделки с участием Сбербанка

Квартира, купленная в ипотеку через Сбербанк, также может быть продана, но следует учитывать некоторые особенности таких сделок. Для покупателя участие Сбербанка является дополнительной гарантией успешной и прозрачной купли-продажи. В этом финансовом учреждении работает целая команда высоких специалистов, которые досконально выверяют сделки, определяя их чистоту. Сбербанк заинтересован в том, чтобы при проведении таких операций не было никаких накладок.

Переоформляя ипотеку с одного заемщика на другого, необходимо учитывать, что обязательным условием новых кредитных отношений будет внесение 50% стоимости жилья в качестве первоначального взноса.

Документы для оформления

Покупатель обремененного жилья, который желает стать не только новым владельцем квартиры, но и заемщиком банка под залог помещения, должен предоставить в банк следующий пакет документов:

- Паспорт гражданина РФ.

- Свидетельство о браке/разводе.

- Свидетельства о рождении детей.

- Согласие супруги на покупку обремененной квартиры.

- Справку о доходах по форме 2-НДФЛ за последние шесть месяцев.

- Выписку из трудовой книжки.

- Выписку из банка о наличии средств для первоначального взноса.

Кроме прочего, банк проверит кредитную историю покупателя и при обнаружении негативных моментов в займе будет отказано.

Источник: https://pravo.estate/kvartira/ipoteka/kvartira-s-obremeneniem/

Покупка квартиры с обременением по ипотеке – основные риски покупателя

Если вы собираетесь купить квартиру с обременением по ипотеке, то стоит знать, что придется придерживаться особого порядка.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

(499) 110-56-12 (Москва)

(812) 317-50-97 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Есть определенные особенности такой сделки. Но на что же обращать внимание, куда идти и как действовать в 2020 году?

Довольно часто покупаются квартиры с обременением ипотеки. Но сделка требует внимательности. Договор стоит составлять с учетом данных обстоятельств, и основываясь на дополнительные справки.

Не возникнет никаких неприятностей только в том случае, если покупателя уведомили о том, что жилье приобретено по ипотеке, и он знает все особенности подобной сделки.

Судебный арест

Обременение, наложенное, например, из-за отказа владельца квартиры возвращать долг, может быть снято только по решению суда. Очевидно, что покупатель квартиры не несет ответственности за подобные действия ее продавца. При этом собственник может предоставить неполный пакет документов, описывающих юридическое положение его недвижимости.

Поэтому наличие обременения в виде арестов стоит проверять дополнительно. Если эти обстоятельства не выяснить до сделки, то после возможны судебные тяжбы. Исход дела, в большей мере, зависит именно от ситуации ответчика. Не исключено, например, что проще закрыть долги собственника, чтобы снять обременение с жилья.

Избежать проблем поможет сбор всех бумаг и их тщательная юридическая проверка.

Риски покупки квартиры с обременением 2020: все за и против

Время чтения 7 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

Покупая недвижимость, следует знать о том, что продавец может иметь ограничения на право распоряжения своей собственностью. В результате сделка может не иметь законной силы, даже если покупатель оплатил полную стоимость квартиры. При этом нет никакой гарантии, что ему вернут обратно уплаченные средства.

Приобретая вторичное жилье, следует с особым вниманием изучить историю квартиры и проверить все необходимые документы. Вполне возможно, что права на нее могут также иметь организации или другие частные лица. Обязательства продавца перед ними называются обременениями. Покупатель обязательно должен проверить их наличие перед покупкой, поскольку в дальнейшем у него могут появиться серьезные проблемы.

Как минимизировать риски при покупке квартиры с обременением?

На вторичном рынке рисков при покупке жилья может быть много. Они проверяются следующим образом.

- Привлечение грамотного риелтора.

- Все ограничения зафиксированы в Едином Госреестре прав на недвижимость. Покупатель получает выписку, заплатив пошлину. При отсутствии обременений в соответствующих пунктах стоят отметки «не зарегистрировано».

- Из квартиры должны быть выписаны все жильцы и оплачены все коммунальные услуги.

- Квартира не должна сдаваться в наем. Это можно проверить в органах местного самоуправления или в налоговой службе.

- На квартиру не должен быть наложен арест.

- Здание не должно быть в аварийном состоянии или ветхим. Каменные дома признаются ветхими при износе на 70 %, а деревянные — на 65 %.

Следует ли приобретать квартиру с обременением?

Не всегда нужно отказываться от квартиры с обременениями. Решение должно быть хорошо взвешенным, поскольку в некоторых случаях можно получить выгоду. Прежде всего, лучше работать с хорошим риелтором, чтобы совместно найти приемлемый вариант.

Наличие ограничений прав на жилье приводит продавца к необходимости значительного снижения цены. Вполне возможно, что решение проблем с жильем требует затрат времени, которого у него может не быть.

У покупателя часто не хватает средств, чтобы выкупить квартиру целиком, а ипотечная для него вполне подходит. Если продавец договорится с банком, он может переоформить залог. Кредитная организация не всегда дает на это согласие по причине низкого уровня дохода покупателя или наличия у него плохой кредитной истории.

Когда квартира находится в ипотеке, на очереди могут быть несколько кредиторов. При появлении у собственника материальных проблем банк может наложить арест на собственность. Когда тот вернет долг, арест будет снят. Несколько арестов одновременно никогда не накладываются. После продажи жилья у покупателя могут возникнуть проблемы с остальными кредиторами, когда квартира снова окажется под арестом.

Продавец может продать недвижимость, переуступив права на жилье в строящемся доме. Подобная операция является выгодной для покупателя, поскольку она обходится дешевле на этапе строительства по сравнению с готовой квартирой. При этом существуют определенные риски. Для их снижения покупателю надо знать следующее:

- не находится ли застройщик на стадии банкротства;

- законность строительства;

- своевременность возведения дома;

- наличие прав на данное жилье у других лиц;

- наличие письменного уведомления застройщику от продавца о передаче прав.

Вместе с правами покупатель приобретает обязанности дольщика. Если у последнего накопился долг по взносам, то его придется выплачивать. В связи с этим, перед сделкой необходимо проверить платежную документацию и убедиться в отсутствии задолженности.

Договор цессии напрямую связан с первичным договором дольщика, создается на его основе и должен обязательно регистрироваться в Федеральной службе. Только при наличии документа о регистрации производится расчет с продавцом.

Заключение

При покупке жилья в обязательном порядке следует проверить наличие всех обременений. При оформлении купли-продажи всегда берутся расписки и производятся необходимые регистрации.

Правильный подход делает приобретение квартиры выгодным и не создает проблем в дальнейшем.

Если вы все еще сомневаетесь, стоит ли покупать квартиру с обременениями, то наш юрист бесплатно поможет вам разобраться в вашем конкретном случае и квалифицированно оценит ваши риски. Просто задайте свой ответ в форме, которая находится внизу страниц и дождитесь ответа.

Источник: https://law03.ru/finance/article/riski-pokupki-kvartiry-s-obremeneniem

Покупка квартиры с обременением

Обременение — это ограничение, наложенное на имущество (жилье), которое приобретается в ипотеку. При регистрации договора купли-продажи с использованием кредитных средств к пакету документов прилагаются кредитный договор с банком-заемщиком и закладная, в которой прописываются условия предмета залога (покупаемая квартира).

В ЕГРП обязательно должна быть отметка об обременении. Объектом с обременением также считается недвижимость, приобретенная с частичным расчетом. В результате у покупателя остается обязательство выплатить до определенного срока остаточную стоимость квартиры, прописанную в договоре.

В записи ЕГРП ставится отметка об обременении в пользу конкретного физического или юридического лица.

Возможные риски

Для того чтобы продать квартиру с обременением, нужно его снять, а точнее, погасить задолженность перед банком или продавцом и сдать подтверждающие документы в Росреестр для внесения изменений в запись ЕГРП.

Погасить задолженность продавец квартиры может как за счет собственных средств, так и за счет покупателя. Во втором случае сумма задолженности (обременения) передается продавцу по предварительному договору купли-продажи, в котором прописываются условия расчетов и сроки их исполнения.

Сумма может быть значительной, и риск в основном возникает для покупателя квартиры, еще не принадлежащей ему по праву собственности.

Продавец после погашения задолженности (снятия обременения) обязан предоставить по условиям предварительного договора купли-продажи новую выписку из ЕГРП в указанные сроки с отметкой «Обременение отсутствует». Уже после этого заключается основной договор купли-продажи.

Если эти пункты нарушены и продавец, закрывший задолженность, передумал продавать квартиру, с него можно взыскать всю переданную сумму и сумму задатка, но уже только через суд.

Юридическим основанием взыскания являются предварительный договор купли-продажи, расписки, приходный ордер по зачислению денежных средств от имени покупателя на кредитный или иной счет ипотечного займа и свидетели, если таковые потребуются.

Риски покупки квартиры с обременением: опасности, советы

Квартира с обременением несет риски покупателю и дело не только в возможном залоге банка, опасности таят ряд других обременений, а их не менее шести и все надо проверить перед сделкой. Разберем в статье все опасности и как из избежать.

Для недвижимости обременением называется ситуация, при которой собственник ограничен в возможностях реализации собственности или вынужден выполнить для продажи определенный набор действий. Объясняется это наличием иных лиц, включая государство, обладающих частью прав на рассматриваемый объект.

В такой ситуации любые операции с жильем должны предполагать получение согласия на сделку от других заинтересованных лиц. В отдельных ситуациях в жилье возможна прописка человека, выселение которого невозможно, то есть реализация жилплощади будет осуществляться совместно с этим жильцом. В ряде случаев законодательно установлены ограничения на любые сделки купли-продажи.

Купить квартиру с обременением риски

Дополнительно прочтите: квартира в ипотеку риски

Получить данные по наличию ограничений позволяет выписка из ЕГРН, но стоит учесть, что в ней указываются не все возможные причины ограничений, поэтому 100% гарантии «чистоты» жилья такой документ предоставить не в состоянии.

Перечень обременений на квартиру, вызывающих риски покупателя:

- Наличие ипотеки;

- Передача в аренду или на условиях ренты;

- Наложение ареста;

- Применение материнского капитала;

- Завещательный отказ;

- Регистрация лиц, не достигших совершеннолетия.

Сегодня почти половина всего российского жилья приобретается на условиях ипотечного заимствования, причем многие собственники продают его еще до того, как полностью рассчитались с банком. Причин для таких поступков может быть масса, например, невозможность обслуживать долг или переезд на новое место.

Фактически жилище (дом) находятся в залоге у кредитора, поэтому для продажи надо получить у него соответствующее разрешение. С точки зрения потенциального покупателя такая сделка несет в себе определенные риски:

Возможность залога в нескольких банках, что потребует последовательно закрывать все имеющиеся долги по объекту;

Наличие штрафов. Не исключено, что на продавца наложены штрафы за просрочку платежей, о которых он не сообщил, и они достанутся приобретателю;

Снятие ограничений представляет собой длительный и трудоемкий вопрос, требующий личного вмешательства и контроля.

Не стоит исключать и других опасностей, например, столкнуться с мошенниками, требующими получения авансового платежа для закрытия кредита, но фактически присваивающих себе средства без фактической передачи жилплощади.

Как купить квартиру с обременением без риска

Существует несколько вариантов действий:

- Провести переоформление ипотечного займа на себя и продолжить выполнение обязательств предыдущего заемщика. Перед принятием решения важно изучить детали кредита, так как по нему уже могут быть дополнительные пени и неустойки.

- При помощи договора задатка выплатить продавцу только часть суммы, в размере стоимости кредита. После того, как долга и залога не останется, продавец получает оставшиеся средства.

Способы минимизации рисков

В отдельных ситуациях приобретения недвижимости с обременением может быть выгодным, но необходимо максимально исключить возможные неприятности. Для этого рекомендуется:

- Проводить операции с привлечением опытных риэлторов;

- Требовать выписку ЕГРН «с чистой историей»;

- Удостовериться в отсутствии прописанных и задолженностей по ЖКХ прежних хозяев;

- Удостовериться в отсутствии на объект арендных договоров;

- Проверить отсутствие арестов;

- Дом должен находиться в пригодном для проживания состоянии (не аварийный).

Чтобы защитить самого себя, целесообразно пользоваться предварительными договорами, фиксирующими основные параметры предстоящей сделки по приобретению интересующей жилплощади.

Источник: https://www.HabRealty.ru/pokupatelyu/pokupka-kvartiry-obremeneniem-riski.html

Покупка квартиры с обременением: риски, рекомендации покупателю, порядок действий

При покупке недвижимости продавец обязан предоставить покупателю выписку из ЕГРН, заменяющую свидетельство о праве собственности. Все данные о владельцах имущества хранятся в электронной базе, доступ к которой имеет каждый гражданин. В выписке указываются не только текущий собственник квартиры, но и существующие обременения.

Само понятие обременения говорит о том, что продажа квартиры проходит с особенностями. Иногда реализация такого имущества запрещена, поэтому особенно внимательно следует относиться к сведениям в выписке ЕГРН.

Виды обременений на квартиру

Законодательство предусматривает следующие виды обременений на квартиру:

- Ипотека, т.е. залог недвижимости в пользу банка. В случае неуплаты долга квартира реализуется в судебном порядке, за счет чего гасится кредит. Продать заложенную недвижимость можно с согласия залогодержателя.

- Рента, или пожизненное содержание владельца квартиры с условием перехода ее к рентоплательщику. Продать, обменять или произвести другие действия с имуществом будущий собственник не может, пока рентополучатель проживает на данной жилплощади. Реализация производится с согласия текущего владельца.

- Арест. Наиболее часто он накладывается по причине неуплаты коммунальных платежей и алиментов. Реализация квартиры может производиться только после снятия ареста.

- Договор аренды. Наниматели имеют на руках официальный документ, что они могут находиться в квартире указанный период. В это время продажа квартиры может быть осуществлена, но выселить жильцов покупатель не имеет права.

- Прописка. Есть категории граждан, которых нельзя выписывать без предоставления им другого места проживания. К ним относятся несовершеннолетние дети, инвалиды, пенсионеры. После продажи квартиры они могут остаться зарегистрированными там несмотря на то, что новый владелец — совершенно чужой им человек.

- Аварийное жилье. Квартиры в домах, признанных аварийными, продавать нельзя.

Приобретение квартиры с обременением по ипотеке

На рынке вторичного жилья много предложений о продаже квартир. Если покупателю попадается заложенная недвижимость, закономерно встает вопрос, как правильно провести сделку. Разобраться в деталях приобретения квартиры поможет грамотный риэлтор или юрист.

Кредитор выдвигает свои требования относительно возможности продажи имущества, которое находится у него в залоге. Часто реализация залоговой недвижимости запрещена до момента погашения кредита. Однако некоторые залогодержатели готовы идти навстречу своим клиентам и оговаривают условия продажи. Это может быть единовременное погашение более половины от суммы кредита.

Существующие риски

Покупать квартиру с обременением всегда рискованно. Однако квалифицированная работа юриста сводит возможные негативные последствия к минимуму. Такие сделки происходят нечасто, несмотря на огромный ипотечный рынок. Покупатели стремятся приобрести «чистую» недвижимость, а продавцы — погасить кредитные долги до сделки.

При покупке заложенной квартиры время регистрации права собственности увеличивается, возникают дополнительные расходы, которые частично оплачивает и покупатель. Если сделка сорвется, возврата потраченных средств (например, за услуги нотариуса) не будет.

Следует остерегаться сомнительных кооперативов и микрофинансовых организаций, ведь нет уверенности, что залоговая документация оформлена верно и не будет оспорена в суде.

Способы приобретения квартиры покупателем

Варианты покупки квартиры, заложенной в банке:

- переоформление ипотеки на покупателя;

- выплата покупателем оставшейся суммы долга и последующее приобретение имущества.

Какой именно способ будет уместен, следует уточнить в банке, выдавшем кредит. Сделка предполагает непосредственное участие представителя кредитного учреждения на разных этапах ее проведения. Все действия по купле-продаже необходимо согласовывать с залогодержателем, иначе Росреестр может отказать в регистрации права собственности.

Как снять обременение?

Образец заявления на снятие обременения:

Далее составляется стандартный договор купли-продажи квартиры без обременения:

Аннулировать запись об ипотеке должен продавец недвижимости. С собой ему необходимо иметь кредитную и залоговую документацию.

Порядок заключения сделки и необходимые документы

Если условия сделки устраивают покупателя и продавца, они пришли к обоюдному соглашению, можно переходить к оформлению документов. Порядок проведения купли-продажи:

- получение согласия банка на продажу;

- заключение предварительного договора купли-продажи у нотариуса с условием погашения кредита до регистрации права собственности;

- погашение кредита средствами покупателя;

- снятие залога с имущества;

- передача продавцу оставшейся стоимости квартиры с обязательным предоставлением расписки;

- регистрация права собственности нового владельца.

Договор с обременением в пользу продавца

Есть и другой вариант оформления сделки, когда покупатель берет на себя обязательства по погашению ипотеки в том же или другом банке. Это происходит нечасто, ведь новый заемщик должен соответствовать всем требованиям кредитора (платежеспособность, хорошая кредитная история, официальное трудоустройство и пр.). Если покупатель подходит по всем параметрам, он может переоформить ипотеку на себя.

Основания установления обременения

Обременение с квартиры не снимается, и банк остается залогодержателем. Меняется только залогодатель, если перекредитование происходит в рамках одного финансового учреждения.

Основанием для залога является договор ипотеки, оформленный на нового заемщика. Если он состоит в браке, созаемщиком должен выступать его супруг. Исключением станет брачный договор с условием разделения кредитных обязательств (см. также: образец брачного договора о собственности на квартиру, купленную в ипотеку в Сбербанке).

Образец, содержание и существенные условия договора

Образец ипотечного договора:

Положения кредитного договора могут отличаться от тех, которые действовали для продавца квартиры. Банк может выдать ипотеку только по тем программам, которые сейчас актуальны. Именно поэтому перед оформлением сделки следует уточнить существенные условия кредита:

- процентная ставка;

- срок кредитования;

- размер платежа;

- условия досрочного погашения;

- штрафные санкции за просрочку и пр.

Стоит ли приобретать жилье с обременением ипотекой?

Как правило, стоимость квартир с обременением ниже среднерыночной. Однако следует понимать, что такое приобретение является существенным риском для покупателя. Не стоит безоговорочно полагаться на порядочность продавца и банка.

Лучшим решением станет привлечение к сделке квалифицированного юриста. При грамотном оформлении купли-продажи риск оспаривания сделки и потери денег минимален.

Источник: https://SemPravorf.ru/imushhestvo/pokupka-kvartiry-s-obremeneniem.html

Насколько страшны при покупке недвижимости залог, арест и другие обременения

История квартиры важнее, чем другие ее характеристики, ведь «подмоченные» документы не исправит ни удобная планировка, ни даже хороший ремонт. После сделки покупатель может остаться без жилья и без денег. Поэтому еще на этапе выбора нужно проверять юридическую чистоту квартир и искать пороки в истории перехода прав. Но не все они фатальны, некоторые можно исправить, а от других — застраховаться.

Первое, что нужно выяснить — наличие обременений, то есть узнать, имеет ли кто-то кроме собственника какие-либо права на объект недвижимости. В некоторых случаях владелец с ограниченными правами на жилье может его продать. Это зависит от вида обременения и причины его возникновения.

Виды обременений

Существуют различные виды обременений, самые распространенные из которых следующие:

- Залог — ипотека или банковский заем с залогом недвижимости.

- Пожизненная рента — не может быть снята, пока предыдущий продавец жилья жив.

- Аренда — долгосрочный договор с третьими лицами.

- Арест — временно ограничивает право распоряжения собственностью.

- Доверительное управление — присмотр за жильем третьих лиц.

В России действует понятие «добросовестный приобретатель». То есть еще до сделки человек сам либо с помощью специалистов (юристов и риелторов) должен убедиться в том, что жилье по закону может быть продано, а прежний собственник имеет право это жилье продавать.

В противном случае дело может закончиться судебными тяжбами и даже признанием сделки недействительной. Проверять надо все — от наличия обременений до психического здоровья продавца.

Предоставление справок из психоневрологического диспансера для сделки уже является нормальной практикой.

Наиболее распространенная ситуация — продажа квартиры, которая находится в залоге у банка. Люди продают недвижимость, приобретенную в ипотеку, чтобы улучшить жилищные условия или из-за невозможности в дальнейшем погашать заем.

Обременение в таких случаях снимается до сделки либо переходит на нового собственника. В любом случае сделка происходит только с одобрения финансового учреждения, выдавшего кредит на покупку жилья.

Квартиры, ранее приобретенные в ипотеку, продаются по рыночным ценам, потому что такое обременение не считается пороком.

Объект недвижимости уже можно считать условно «чистым» и не изучать глубоко историю перехода прав, так как перед выдачей займа его уже серьезно проверял банк.

В такой ситуации нужно узнать, не наложен ли на квартиру арест и не находится ли продавец в предбанкротном или банкротном состоянии. В этих случаях сделка может быть признана недействительной. О том, как проверить человека на банкротство, написано ниже.

По такой схеме обязательства по выплате ипотечного кредита перекладываются с продавца на покупателя. При этом необходимо согласие банка на переоформление права собственности. Покупатель вносит средства на два аккредитивных счета или закладывает их в банковские ячейки. После оформления договора о переходе прав на имущество одну часть денег получает продавец, другую — кредитное учреждение. Обременение с квартиры снимается, и она полностью переходит в собственность покупателя.

Сделки с залоговыми квартирами без участия банка

Эта схема наиболее выгодна с финансовой точки зрения. Чтобы заключить договор купли-продажи, продавцу необходимо сначала рассчитаться с банком. Для этого нужны «живые» деньги, которые можно получить от покупателя в качестве аванса.

Снятие залогового обременения занимает 5 рабочих дней. Еще 10 дней нужно на перерегистрацию прав на имущество. В этот период собственники могут поменять намерения и отказаться от продажи.

После снятия залога на объект могут быть наложены другие обременения. По решению собственника квартира может быть арестована за другие долги сразу после возврата закладных документов.

Сразу после закрытия ипотечного кредита собственник может отказаться от совершения сделки или на объект недвижимости может быть наложен арест за другие долги.

В этом случае сделка также проходит исключительно с одобрения банка, выдавшего ипотечный кредит. Отличие в том, что новый собственник не обременен выплатой займа. Квартира при этом остается в залоге, но обязательства по выплате ипотеки сохраняются за прежним владельцем. Такие сделки оформляются с помощью трехстороннего договора: продавец-банк-покупатель. Расчеты могут проводиться в любой безналичной форме.

Покупка залоговой квартиры с торгов

Квартиры злостных неплательщиков кредитов финансовые учреждения продают с аукционов. При этом покупатели могут расплатиться сразу либо оформить ипотеку в том же банке. После того, как новым займом закрывается долг по старым закладным документам, с первого должника снимаются обязательства. Квартира остается в залоге, но право собственности переходит покупателю. Новому заемщику кредит предоставляется на условиях действующих ипотечных программ.

Перед покупкой квартиры нужно уточнить, есть ли кредиты у ее владельца. Если они есть, то узнать состояние платежей по незакрытым займам. Если просрочки составляют более 3 месяцев, от сделки лучше отказаться. Человек — потенциальный банкрот. А в этом случае все совершенные им в последние месяцы сделки по продаже имущества могут быть отменены. Также важно проверить имущество на аресты.

Как проверить наличие ареста

Если на недвижимость накладываются юридические обременения, соответствующая запись вносится в Единый Государственный Реестр Прав на недвижимое имущество. Доступ к этим сведениям может получить покупатель лично, но обычно выписку из ЕГРП оформляет сам продавец или получает риелтор.

Проверить наличие обременений можно и через Интернет на сайте Госуслуг. Выписка предоставляется после оплаты госпошлины. Получать документ нужно незадолго до заключения сделки или внесения задатка, так как со временем данные могут измениться. Информация об арестах актуальна в течение 10 дней.

«Сложные» обременения

При доверительном управлении необходимо уточнять условия договора. В некоторых случаях собственник может самостоятельного расторгнуть отношения с управляющей компанией, но при инвестиционных сделках они могут перейти на нового собственника. Для этого необходимо заключение дополнительных соглашений. Это удобно, если недвижимость приобретается для последующей сдачи в аренду.

Ситуация с рентой сложнее. Перед покупкой лучше настоять на расторжении такого договора. Если это невозможно, то обычной купли-продажи не будет. С помощью нотариуса заключается новый договор ренты, при котором передаются обязанности рентодержателя.

Важно смотреть на условия, при которых человек может получить квартиру в собственность. Если в договоре прописано только денежное содержание, то доказать добросовестное выполнение обязательств довольно просто.

В случае содержания с иждивением рентополучатель может расторгнуть сделку, например, из-за недостаточного ухода.

Скрытые опасности

Объект недвижимости может не иметь официальных обременений, но все равно оставаться «рискованным».

Совместно нажитое имущество

Например, квартира, купленная в браке, выставленная на продажу в ходе семейных отношений или после их расторжения, документально не имеет обременений, но продать ее можно только с согласия обоих супругов.

Эта распространяется и на ситуации, когда жилье оформлено в собственность только мужа или жены. Согласие важно получить в письменном виде, иначе второй супруг может оспорить сделку.

Исключения возможны при наличии брачного договора, в котором отдельно прописаны права на собственность.

Сложная история перехода собственности

Частая смена собственников, особенно в результате дарения, должна насторожить при покупке. Таким образом прежние владельцы могли избавляться от имущества, намеренно ухудшая свое материальное положение, чтобы избежать ответственности перед кредиторами. Еще один вариант — криминальные цепочки.

Сначала квартира оформляется в собственность с помощью преступных схем, после этого права на недвижимость передают в ходе фиктивной купли-продажи подставному человеку и выставляют жилье на реализацию по рыночной цене.

«Маркерами», сообщающими о потенциальной опасности, можно считать более 5 переходов прав за всю историю квартиры либо 3 перехода за последние 3 года.

Наследная квартира

Покупать квартиру, полученную в результате наследования по завещанию, рискованно. Тревогу вызывают свежие переходы прав. Формально права на имущество наследники могут предъявить в течение полугода.

Но в некоторых случаях судом могут быть удовлетворены претензии, полученные в более поздний срок. Рисков больше, если наследодатель — мужчина. В этом случае возможно появление внебрачных детей.

Считается, что опасность практически нивелируется через 3 года после оформления права собственности.

Ипотека, погашенная с использованием материнского капитала

Если при оплате ипотечного кредита использовался семейный капитал, то родители обязаны наделить долями в квартире всех детей. При этом неважно, полностью или частично потрачены средства, полученные от государства по сертификату. Если несовершеннолетние не получили своих долей, органы опеки или Пенсионный фонд вправе оспорить сделку.

Люди, отказавшиеся от оформления недвижимости в собственность, но прописанные на данной жилплощади, сохраняют за собой право пожизненного пользования и проживания. Выгнать их из квартиры перед или после продажи нельзя даже через суд. Выход из ситуации — договариваться о выписке до сделки. Право на пожизненное проживание у отказника отменяется, только если он впоследствии участвует в приватизации другого объекта недвижимости.

Низкая цена должна насторожить уже на этапе подбора квартиры. Дисконт более чем в 7-10% от рыночной стоимости предоставляется только на объекты с изъянами. Если квартира без серьезных недостатков и юридических пороков продана дешевле аналогов, то сделка может быть признана недействительной. Например, может выясниться, что продавец реализовал недвижимость на кабальных условиях или под давлением. Обратитесь к нашим специалистам, чтобы определить актуальную рыночную цену объекта.

Как минимизировать риски

Если снять обременения «на берегу», до сделки, не получается, то снизить риски можно с помощью титульного страхования. Оно защищает от утраты прав собственности добросовестного приобретателя. Как правило, страховка на 3 года практически нивелирует возможные риски. Но страховые компании не заключают договоры на объекты с существенными пороками.

Если выяснилось, что на выбранную вами квартиру наложено обременение, но вы все же хотите приобрести именно ее, стоит обратиться за помощью к профессиональному риелтору. Лучше оплатить услуги фирмы по проведению сделки купли-продажи, чем потратить гораздо больше денег — и нервы в придачу — впоследствии, отстаивая право собственности на приобретенную недвижимость.

А в некоторых случаях можно вовсе лишиться и квартиры, и денег. В случае, если вы пока только находитесь в поиске подходящего варианта жилища, воспользуйтесь расположенным ниже фильтром. Он поможет вам подобрать квартиру с учетом ваших предпочтений. А наши специалисты всегда готовы посодействовать в проверке жилья на наличие обременений и при необходимости снять их.

Источник: https://mirndv.ru/blog/tonkosti-pokupki-nedvizhimosti-s-obremeneniem/

Покупка квартиры с обременением по ипотеке: важные нюансы

В настоящее время нарынке недвижимости много квартир с обременением. Их преимущество заключается всниженной стоимости, что и является причиной повышенного спроса. Покупкаипотечной квартиры предполагает прохождение многоэтапной, а иногда ирискованной процедуры. Чтобы избежать рисков, нужно серьезно подойти коформлению ипотеки, изучив все «подводные камни», преимущества и недостатки.

Особенности сделки по покупке ипотечной квартиры

Чтобы купить ипотечнуюквартиру, нужно получить согласие банка, а также предъявить дополнительныедокументы, кроме тех, которые входят в обязательный список при стандартнойпроцедуре.

Квартира по ипотеке — недвижимость с обременением. Это вынужденная мера, ограничивающая возможности собственника и обеспечивающая гарантии кредитору. При покупке недвижимости за наличные одним из этапов процедуры является снятие обременения. Если она берется снова в ипотеку, осуществляется переоформление документов с одного заемщика на другого. В таком случае обременение не снимается, просто происходит смена собственника.

При накладывании обременения на недвижимость данные о совершенной процедуре вносят в ЕГРН. Там же можно заказать выписку, чтобы узнать об обременении квартиры.

Потенциальные риски

События в данном случаемогут развиваться по одному из сценариев:

- текущий собственник получает от будущеговладельца деньги по предварительному договору, которые идут на погашениезадолженности, затем оформляется стандартный договор купли-продажи;

- вместе с квартирой будущему владельцупереходит ипотека бывшего собственника.

Как в первом, так и во втором случае сделка подвергается определенным рискам. При получении наличных собственник может не погасить ипотеку и потратить деньги, а потом и вовсе передумать продавать квартиру. Конечно, покупатель может вернуть средства через суд, но на это потребуется время. Чтобы снизить риски, следует нотариально заверять предварительный договор.

Второй вариант менееопасен для покупателя. Однако и он предполагает небольшие риски. Например, придвойном обременении. И причины тому следующие:

- Покупатель приобретает квартиру под залог у застройщика, причем строительство еще не завершено. Появляется обременение. Потом застройщик становится банкротом, а финансовая организация накладывает второе обременение.

- Ипотека выплачивается, а потом становятся очевидными еще несколько арестов, которые с опозданием дошли до приставов. В результате проблема перекладывается на плечи нового владельца.

- Приобретение квартиры с обременением, которая была взята под ипотеку с частичной оплатой маткапиталом. Это может привести к тому, что на часть жилой площади будут претендовать дети. Придется долго разбираться в органах опеки.

Варианты покупки ипотечной квартиры

Покупатьнедвижимость с обременением можно у банка за наличные или под ипотеку.Второй вариант — приобретение у заемщика-собственника. Каждый способ имеет своиособенности, преимущества и недостатки.

Покупка у банка за наличные

При сопровождениисделки банком риски автоматически снижаются. При использовании услуг финансовойорганизации, заслуживающей доверие, вероятность любого вида мошенничествапрактически сводится к нулю.

Зачастую банк сам предлагает квартиру с обременением заемщику. В данном случае он является заинтересованным лицом, поэтому может предложить выгодные условия. Ведь финансовая организация заинтересована в быстрой продаже недвижимости.

Чтобы выкупить квартируу банка, потребуется создать две банковские ячейки: для заемщика и кредитора. Водну из них нужно внести деньги для расчета по долгам по кредиту, а оставшуюсясумму оставить на другой ячейке.

Когда ипотека будет погашена, банк выдастсоответствующую справку.

Затем останется лишь заключить сделку купли-продажи,где обязательно указывается условия оплаты, а также размеры возможных штрафов,которые грозят продавцу, если откажется передавать недвижимость новомусобственнику. Договор нужно заверить у нотариуса.

Покупка у банка по ипотеке

Процедура покупкиипотечной квартиры у банка возможна по двум сценариям:

- заем оформляется в том же банке, гдеприобретается недвижимость;

- ипотека оформляется в другом банке.

В первом случае процедура довольно быстрая, поскольку происходит обычная смена заемщика. При оформлении ипотеки на квартиру, которая числится в залоге у другого банка, все несколько сложнее. Поэтому этот вариант не является востребованным.

Покупка у заемщика-собственника

Согласие банка нужно и в том случае, когда осуществляется покупкаипотечной квартиры непосредственно у владельца. Перед переоформлениемдокументов лучше проконсультироваться с опытным юристом. Также понадобится предварительныйдоговор, согласно которому продавец не должен менять условия сотрудничества послеполучения задатка.

Основной договор нужно заверить в Росреестре, после чего все права на недвижимость переходят покупателю.

Процедура покупки квартиры с обременением

Для приобретения ипотечной квартиры придется пройти несколько этапов (пример приобретения у собственника-заемщика):

- Самостоятельно оценить ситуацию. Обязательно нужно ознакомиться с документами на квартиру, предъявленными продавцом. Если возникают сомнения или знаний недостаточно для адекватной оценки ситуации, следует воспользоваться услугами юриста.

- Ознакомиться с договором по ипотеке. Особое внимание нужно уделить условиям предоставления кредита, процентной ставке, размеру выплат. Ведь если планируется взять на себя обязанность по уплате займа, то вполне понятно, почему это важно.

- Выяснить, есть ли созаемщики, прописаны в квартире несовершеннолетние дети или нет, кто вообще зарегистрирован на жилплощади.

- Выбрать оптимальный вариант для покупки ипотечной недвижимости (оплата наличными или в кредит).

- Составить и подписать предварительный договор. Желательно доверить его оформление нотариусу. Это поможет избежать ошибок.

- Передать необходимый список документов в банк. Специалисты должны их рассмотреть и объяснить дальнейшие действия.

- Подписать договор купли-продажи. Внести деньги.

- Зарегистрировать права собственности в Росреестре.

Стоит подготовиться к тому, что процедура займет немало времени. Но при успешном ведении дел временные затраты будут компенсированы денежной экономией, поскольку квартира с обременением стоит дешевле.

Далее остановимся на наиболее важных этапах покупки ипотечной квартиры.

Получение одобрения банка

Кредитор имеет право, как дать согласие на покупку квартиры собременением, так и отказать в ней. Решение банка основывается на возможностиполучения дохода по итогам сделки.

Если продавец не справляется со своимиобязанностями, с трудом выплачивает ипотечный кредит, задерживает ежемесячныеплатежи, очевидно, что лучшим вариантом станет перекладывание обязательств надругое лицо.

Однако и новый заемщик должен соответствовать заявленнымтребованиям, и даже превышать их. Задача банков — избежать повторения ситуации.

Снятие обременение

Речь о снятии обременения идет только в случае полного выкупа ипотечной квартиры, без оформления последующего кредита. В течение 30 дней после полной оплаты задолженности банк выдает разрешение в письменном виде. Снятие обременения с недвижимости регулируется ст. 352 ГК РФ и ст. 25 ФЗ-102. После погашения закладной специалисты банка подписывают заявление, предъявленное в Росреестр.

Если ипотека переходит с одного заемщика на другого, обременение сквартиры снимают лишь после полного погашения задолженности.

Регистрация прав собственности

Процедуры регистрации права собственности не избежать, независимо отспособа оформления сделки. Ведь в любом случае недвижимость переходит от одноговладельцу к другому. А права на ее эксплуатацию должны быть зафиксированы назаконодательном уровне.

Регистрация прав собственности осуществляется путем внесения данных вРосреестр. При этом придется предъявить следующий перечень документов:

- соглашениепо кредиту;

- договоркупли-продажи;

- кадастровыйи техпаспорт;

- паспортсобственника.

Стоит отметить, что допускается как прямое взаимодействие с Росреестром,так и через МФЦ.

Особенности покупки ипотечной квартиры через Сбербанк

Сбербанк, как и многие другие банки, участвует в совершении сделок по продаже квартиры с обременением. Поскольку данная финансовая организация заслужила доверие у граждан РФ, они обретают некие гарантии при оформлении подобных сделок.

Сбербанк обеспечивает прозрачность и чистоту взаимоотношений обеихсторон соглашения. И его специалисты делают все возможное, чтобы приосуществлении операций не возникало накладок.

При переоформлении ипотечного кредитования содного заемщика на другого Сбербанк требует внесения половины от стоимостиквартиры. Это размер первоначального взноса и является обязательным условием.

Список документов

При передаче ипотеки от одного лица другому потребуются следующиедокументы от покупателя:

- паспорт;

- свидетельствоо рождении детей, если они имеются;

- справкао «чистых» доходах на последние полгода;

- согласиеот жены (если заемщик находится в браке);

- свидетельствоо браке (если он заключен) или разводе (если расторгнут);

- выпискаиз трудовой книжки;

- выпискаиз банка о возможности предоставления первоначального взноса.

Стоит отметить, что подобные сделки допустимы только при наличии паспорта гражданина РФ.

Помимо предъявления необходимых документов, включенных в обязательныйперечень, банк проверяет кредитную историю покупателя. Если она окажется несовсем «чистой», будет рассматриваться вопрос об отказе в ипотеке.

Рекомендации покупателям

На сегодняшний день ипотека является чуть ли не единственной возможностьюобрести собственное жилье. Но чтоб избежать рисков, придется учесть всевозможные нюансы:

- тщательнопроверить все документы на квартиру, собрать как можно больше информации оприобретаемой недвижимости;

- ознакомитьсяс репутацией собственника, выяснить, участвовал ли он когда-либо вмошеннических операциях (таким способом можно понять, стоит ли ему доверять);

- проводитьвсе финансовые операции через банк;

- заверятьважные документы у нотариуса;

- потребоватьрасписку при выдаче аванса;

- учестьвсе преимущества и недостатки сделки.

Важно внимательно ознакомиться с каждым пунктом договора купли-продажи.Это поможет избежать непоправимых ошибок.

Преимущества и недостатки покупки квартиры с обременением

Преимущества сделки:

- доступная цена (ниже, чем стоимость аналогичной недвижимости без обременения);

- гарантии честной сделки, поскольку в ней принимает участие государственная структура.

Недостатки:

- долгая и трудоемкая процедура оформления;

- необходимость в регулярных выплатах (хотя это предусматривает и обычная ипотека);

- постоянные проверки со стороны банковских служащих, которые оценивают состояние квартиры.

Несмотря на некоторые недостатки, вариант приобретения недвижимости собременением под ипотеку сегодня остается востребованным.

Источник: https://sovetipoteka.ru/poleznoe-ob-ipoteke/pokupka-kvartiry-s-obremeneniem-po-ipoteke