Инструкция для покупки квартиры в ипотеку

Мечтаете обзавестись своим жильем, но денег на покупку квартиры нет? Тогда стоит подумать об оформлении ипотеки.

Ее преимущество в том, что вам не нужно будет бродить по съемным квартирам и платить за аренду. К тому же в ипотечной квартире вы сразу сможете прописать всех членов семьи еще до того момента, пока оплатите последний платеж.

Заинтересовало такое предложение? Тогда нужно задуматься о порядке оформления ипотеки. Пошаговая инструкция для покупки квартиры в ипотеку представлена ниже.

Для начала нужно определиться с типом недвижимости. Необязательно знать конкретные размеры квартиры, ее особенности.

Главное, определиться, что вы хотите – жилплощадь в новостройке или на вторичном рынке недвижимости, а также, где ориентировочно планируете ее купить (в каком районе).

Ответив самому себе на эти вопросы, вы сможете ответить на вопросы банковского сотрудника, у которого будете оформлять ипотеку.

Как купить квартиру в ипотеку в 2020 году?

Для людей, которые впервые сталкиваются с ипотечным кредитованием, сложно будет разобраться с процессом покупки желаемой недвижимости в ипотеку.

Для этого нужно пройти такие этапы:

- Выбрать банк, который согласится выдать ипотеку.

- Собрать документы для одобрения заявки.

- Подыскать подходящую квартиру.

- Заключить предварительный договор, заказать оценку квартиры.

- Оформить страховку на квартиру или другое залоговое имущество.

- Заключить договор купли-продажи и ипотеки, зарегистрировать договор.

Шаг 1. Выбор банка

К этому вопросу нужно подойти ответственно, поскольку в разных банках различные и условия ипотечного кредитования. Так, в некоторых финансовых организациях есть индивидуальные предложения для молодых семей, военных, учителей, зарплатных клиентов и т. д.

Выбирать банк лучше всего с точки зрения надежности – чем дольше банк находится на рынке финансовых услуг, тем больше он вызывает доверия.

Государственные банки предпочтительней коммерческих, хотя последние предлагают заемщикам более выгодные условия ипотечного кредитования.

Выбирая банк, обязательно следует изучить информацию, касающуюся:

- процентных ставок по ипотеке;

- срока кредитования;

- размера первоначального платежа;

- стоимости дополнительных услуг;

- наличия льгот и акций.

Во многих банках сегодня есть услуга подачи ипотечной заявки в режиме онлайн.

Это очень удобно, так как экономит время клиента. Если заявка будет одобрена, тогда заемщику можно смело собирать документы.

Шаг 2. Сбор документов для банка

Список документов может отличаться в зависимости от программы ипотечного кредитования, наличия у заемщика детей и т. д.

Однако в обязательном порядке ему нужно принести такие документы:

- заявление-анкета;

- паспорт;

- ИНН;

- справка о доходах (по форме банка или 2–НДФЛ);

- копия трудовой книжки;

- СНИЛС.

Также могут потребоваться дополнительные документы: свидетельства о рождении детей, о браке, военный билет, свидетельство участника НИС, документы об образовании и другие.

Шаг 3. Поиск подходящей жилплощади

Заявка будет одобрена, если клиент будет соответствовать всем требованиям конкретного банка. Ведь у каждого свои условия: кто-то дает ипотеку с 21 года, где-то дается кредит при условии, что трудовой стаж заемщика будет не меньше 6 месяцев на последнем месте работы.

Однако одинаковое условие во всех банках – это наличие гражданства РФ, а также постоянной либо временной прописки в любом субъекте Российской Федерации.

Когда будет получено одобрение банка, потенциальному заемщику можно будет заняться поиском квартиры. Здесь важно не переоценить свои возможности.

Если у вас среднестатистическая зарплаты, вы не имеете дополнительного дохода, у вас есть дети, тогда лучше рассмотреть вариант покупки квартиры на вторичном рынке недвижимости.

Если ваша зарплата выше средней, вы владеете бизнесом, причем довольно успешно, тогда предложений подходящего жилья будет больше. Можно рассматривать жилплощадь как на вторичном, так и на первичном рынке.

Помните, что получив одобрение в банке касательно ипотеки, у вас в запасе есть 3 месяца для того, чтобы найти подходящую квартиру и адекватного продавца. Если вы не уложитесь в этот срок, тогда придется пойти в банк и обновить документы: принести новую справку о доходе.

Найдя подходящую квартиру, обязательно нужно уведомить продавца о том, что вы планируете покупать жилплощадь в ипотеку.

Шаг 4. Заключение предварительного ипотечного соглашения

Если квартира выбрана, с продавцом было достигнуто согласие касательно цены и обеих сторон все устроило, пора приступить к оформлению предварительного договора. Сделка заключается между продавцом квартиры и банком.

Для ее оформления нужно собрать такие бумаги:

- документы на недвижимость, подтверждающие право собственности владельца на квартиру (договор купли-продажи, дарения и др.);

- выписка из ЕГРН или свидетельство о гос. регистрации;

- письменное согласие супруги/супруга продавца о продаже квартиры;

- разрешение из органов опеки – если в семье продавца недвижимость есть дети;

- паспорт продавца;

- справка о том, что в квартире никто не прописан.

Список этих документов может быть дополнен, изменен.

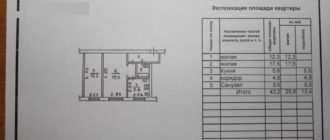

На этом этапе также нужно будет сделать оценку недвижимости в независимой оценочной компании. По результатам оценки покупателю квартиры будет выдан документ об оценке, который он должен будет приложить к основному списку бумаг для банка.

Шаг 5. Оформление договора страхования

Обязательным условием для получения ипотеки является страхование предмета договора либо залогового имущества (если банк выставляет такое требование). Дополнительно заемщик может застраховать свою жизнь и здоровье от риска потери трудоспособности.

К выбору страховой компании нужно отнестись серьезно. Хорошо, если банк сам предложит страховую фирму, с которой сотрудничает. Рекомендуется оформить титульное страхование на тот случай, если покупатель не доверяет продавцу.

Титульным страхованием он защищает себя от тех материальных потерь, которые может понести вследствие предоставления продавцом неправдивой информации о себе или о предмете договора.

Шаг 6. Заключение ипотечного договора и купли-продажи квартиры

Когда все документы будут готовы, квартира найдена, стороны сделки должны подписать договор купли-продажи, отнести его в Росреестр для регистрации.

Полученную выписку из Росреестра банк обычно забирает себе в качестве гаранта возврата денег заемщиком. Там же на месте оформляется ипотечный договор. После этого банк рассчитывается с продавцом недвижимости.

Заверять договор купли-продажи квартиры у нотариуса необязательно, однако некоторые банки настоятельно рекомендуют это сделать.

Также к услугам специалиста нужно будет прибегнуть, если в продаваемой квартире проживают дети либо же в ней есть несколько собственников (тогда требуется нотариально заверенное согласие второго собственника).

Шаг 7. Соблюдение условий ипотечного договора

После подписания договоров, получения квартиры на законных основаниях, последняя задача заемщика – неукоснительно выполнять все условия ипотечного договора. Он должен будет регулярно погашать ипотеку.

А в квартиру заемщик может заселиться сразу же после оформления сделки купли-продажи. Также он имеет право прописать в ней себя и своих родных.

Какой этап оформления ипотеки самый сложный?

Многим кажется, что самым сложным является последний шаг – соблюдение условий договора. Естественно, заемщику нужно будет регулярно оплачивать некую сумму, не допускать просрочек, искать деньги на выплату ипотеки.

Однако самыми сложными являются первые два этапа – поиск банка и квартиры. Найти хороший банк с оптимальными условиями ипотечного кредитования всегда сложно, поскольку многие банки предлагают свои продукты с интересными условиями. Второй момент – нужно подобрать квартиру, которая бы подходила как заемщику, так и банку. Ведь не каждую квартиру банк может одобрить.

Например, квартиру старого образца, жилплощадь, находящуюся в аварийном состоянии банк точно не одобрит. А потенциальному покупателю нужно еще внимательно ознакомиться с документами на недвижимость, чтобы сделка купли-продажи прошла гладко.

Приобретение в ипотеку квартиры на первичном или вторичном рынке недвижимости – сложный и длительный процесс, однако он стоит того. Заемщику не нужно будет потыкаться в арендованных квартирах, платить за съем жилья.

Оформив в ипотеку квартиру, он становится полноправным ее владельцем сразу после подписания договора, а также может проживать в ней со своими близкими, прописать в квартире всех членов семьи.

Начинать заниматься вопросом взятия квартиры в ипотеку нужно с подачи заявки в банк, подбора подходящего жилья, оформления договора ипотеки, купли–продажи, страхования.

На каждом этапе есть свои нюансы и особенности, поэтому необходимо заранее изучить вопрос ипотечного кредитования, чтобы учесть все неточности и подводные камни.

Пошаговая инструкция «Как купить квартиру в ипотеку»

Источник: http://ipoteka-expert.com/pokupka-kvartiry-v-ipoteku-poshagovaya-instrukciya/

Ипотека на ипотечную квартиру

Стремительный рост объемов ипотечного кредитования стал причиной появления нового вида услуг, предлагающих оформление ипотеки на покупку ипотечной квартиры. Широкое распространение подобных сделок объясняется несколькими причинами.

Сегодня большое количество ипотечных должников испытывает трудности с возвращением и обслуживание кредитов, что вынуждает и их, и банки искать выход из ситуации.

Как следствие, продажа квартиры в этом случае выступает одним из достаточно эффективных вариантов решения возникшей проблемы.

Подробнее о покупке в ипотеку квартиры в ипотеке

Финансовая операция, предполагающая покупку или продажу ипотечной квартиры в ипотеку, в большинстве случаев выгодна всем заинтересованным сторонам. Преимущества каждого участника сделка очевидны:

- Для банка это отличный способ избавиться от клиента, испытывающего финансовые проблемы, получив взамен более платежеспособного;

- Для старого владельца продажа ипотечной квартиры выступает одним из самых эффективных вариантов снизить или полностью избавиться от обязательств перед банком;

Новый покупатель получает возможность приобрести интересующую его квартиру по доступной цене, которая часто ниже рыночной.

Особенности процедуры

Ключевой особенностью ипотечной квартиры является тот факт, что она заложена в банке, оформившем первоначальный кредит. Именно поэтому стандартная процедура покупки ипотечной квартиры в ипотеку происходит в несколько стадий:

- Получение одобрения банка на осуществление сделки. Без согласия и непосредственного участия кредитной операции какие-либо операции с квартирой попросту невозможны.

- Оформление предварительного договора купли-продажи. Этот документ в обязательном порядке заверяется у нотариуса. Его наличие обеспечивает покупателю право обратиться в суд с требованием о принудительной продаже предмета договора в случае срыва сделки.

- Оплата покупателем задолженности по ипотеке. Данная финансовая операция выступает основанием для получения закладной на объект недвижимости.

- Снятие с квартиры обременения и перевод его на нового владельца и регистрация договора купли-продажи.

- Выплата оставшейся суммы по сделке. В большинстве случаев денежные средства размещаются на аккредитиве или в банковской ячейке, которые оформляются специально для совершения рассматриваемой операции. Это позволяет свести к минимуму риски на всех стадиях ее осуществления.

Очевидно, что покупка ипотечной квартиры в ипотеку является достаточно сложным и многоступенчатым мероприятием. Поэтому она может проводиться несколькими различными способами, каждый из которых имеет характерные особенности.

Продажа банком ипотечной квартиры

Покупка заложенной в ипотеку жилой недвижимости у банка происходит несколько проще и с меньшей степенью риска, чем аналогичная сделка непосредственно с собственником. Это объясняется достаточно просто – банк заинтересован в надежном юридическом сопровождении операции, поэтому жестко контролирует ее осуществление на каждом этапе.

В большинстве случаев кредитная организация сначала закрывает ипотеку старому владельцу, после чего заключает договор на оставшуюся сумму задолженности с новым собственником. Хотя в некоторых случаях осуществляется перевод долга и, как следствие обременения на покупателя.

Естественно, в любой из описанных ситуаций клиента обязательно ждет тщательная проверка со стороны банка, а также необходимость оформления страховки на квартиру, а в некоторых случаях еще и проведение новой оценки объекта недвижимости.

Несмотря на это, схема покупки ипотечной квартиры в ипотеку напрямую у банка используется на практике наиболее часто.

Ведение переговоров непосредственно с владельцем квартиры, купившим недвижимость в ипотеку и не погасившим кредит, также возможно.

Однако, при этом покупатель должен понимать, что согласия банка в любом случае потребуется. Поэтому чем раньше представители кредитной организации подключаться к обсуждению и последующему оформлению сделки, тем лучше.

Тем более, что их участие заметно снижает любые риски по сделке для нового собственника.

Предварительный договор купли-продажи

Ключевым документом, защищающим интересы сторон и, прежде всего, покупателя, выступает предварительный договор купли-продажи. В его тексте обязательно указывается запрет на изменение условий сделки со стороны продавца после получения им первой части оплаты. Кроме того, договор должен содержать исчерпывающую информацию о каждом из участников, включая банк, а также максимальный объем информации о предмете ипотеки.

Оптимальным вариантом оформления документа выступает составление его специалистами юридического отдела банка. В этом случае покупатель может быть уверен в грамотности подписываемого договора. Дополнительным инструментом по снижению риска рассматриваемой сделки выступает нотариальное заверение документа.

Договор уступки права требования

В некоторых случаях сделка по покупке ипотечной квартиры оформляется путем составления договора уступки прав требования. Несмотря на то, что в указанном документе фигурируют только две стороны – покупатель и продавец, согласие кредитора, в роли которого в случае с ипотекой выступает банк, также необходимо. Это является общим требованием для любых подобных сделок.

Именно поэтому данный вариант используется нечасто, так как в большинстве случаев кредитная организация настаивает на заключении с покупателем нового ипотечного договора, который сопровождает описанными выше обязательными мероприятиями.

Как купить без риска?

Существует несколько простых правил, позволяющих исключить или свести к минимуму риск при приобретении в ипотеку уже заложенной квартиры. В их число входят:

- Получение согласия на сделку от банка и привлечение его специалистов к подготовке документов;

- Заверение у нотариуса предварительного договора купли-продажи;

- Осуществление окончательного расчета только после получения документов из регистратуры;

- Размещение средств на покупку на аккредитиве или в банковской ячейке.

Сложности и возможные нюансы

Основные проблемы при покупке ипотечной квартиры в ипотеку возникают в том случае, если покупатель не проходит проверку банка. В подобной ситуации вероятность успешного совершения сделки становится минимальной. Во всех остальных случаях главным условием для подписания договора и перехода обязательств перед банком от старого владельца к новому выступает грамотное оформление всех указанных выше документов.

Целесообразно привлекать для этого не только специалистов кредитной организации, но и квалифицированного риелтора.

Преимущества и недостатки сделки

Главным преимуществом сделки для покупателя выступает возможность приобретения квартиры по более низкой стоимости, зачастую меньшей сформировавшихся на рынке расценок. Это объясняется тем, что ипотечная недвижимость, как правило, выставляется на продажу либо при возникновении финансовых проблем с обслуживанием и выплатой кредита, либо при срочной необходимости в денежных средствах. В обоих случаях покупатель имеет право рассчитывать на весьма серьезную скидку.

Источник: https://www.Sravni.ru/ipoteka/info/ipoteka-na-ipotechnuju-kvartiru/

Подводные камни ипотеки: что нужно знать при покупке квартиры

В статье разберем подводные камни, связанные с оформлением ипотеки. Узнаем, какие риски могут быть при покупке квартиры на вторичном рынке и на что нужно обратить внимание при заключении договора с банком. Мы подготовили для вас полезные советы и собрали отзывы о получении ипотеки.

На что нужно обратить внимание при оформлении ипотеки?

Оформление ипотеки может быть сопряжено с рядом нюансов, о которых лучше знать заранее:

- во время процедуры возникнут дополнительные расходы;

- жильё не является полностью вашим на момент выплат по ипотеке, и его можно лишиться в случае регулярных просрочек;

- возможная потеря квартиры не избавит вас от необходимости выплачивать ипотеку.

Давайте более подробно рассмотрим все возможные риски.

Дополнительные расходы

Вам, как будущему заёмщику, придётся столкнуться со списком услуг, которые нужно оплатить. Среди них:

- регистрационные пошлины и сборы;

- банковские операции со счетами;

- нотариальные услуги;

- выпуск банковской карты;

- работа оценщиков.

Чтобы для вас тот или иной вид услуги не стал сюрпризом, необходимо заранее выяснить, какие дополнительные расходы предполагает заявка на ипотеку в выбранный банк.

Обратите внимание, что некоторые банки могут настаивать на том, чтобы оценку недвижимости проводил именно их специалист. В этом случае оспорить оценку будет невозможно, и есть вероятность, что она будет произведена с большей выгодой для банка, чем для вас.

Другой момент, на котором также хотелось бы сделать акцент, это страхование. Конечно, защитить приобретённое в ипотеку жилище, разумный шаг. Однако зачастую банки предлагают и другие виды страховых услуг. Так, в Сбербанке вам порекомендуют страховку жизни на весь срок погашения кредита. Это довольно дорогая услуга, и вы можете от неё отказаться, но банк увеличит процентную ставку, чтобы снизить собственные риски.

Ограничение прав на недвижимость

До полного расчёта по кредиту банк устанавливает некоторые ограничения. Эти условия могут меняться от банка к банку. Важно лишь, чтобы они не выходили за рамки законодательства.

В любом договоре будут следующие условия:

- нельзя перепродавать имущество;

- о сдаче жилья в аренду следует уведомить банк;

- о любой перепланировке нужно заранее ставить банк в известность;

- нельзя отдавать жильё в дар.

Дополнительно могут присутствовать такие пункты:

- необходимость уведомлять банк о переезде или отъезде на длительное время;

- необходимость отчитываться об изменениях дохода;

- возможность проверки банком состояния жилища, законности проживания третьих лиц.

Иногда банк может вписать условия о запрете досрочного погашения или, например, о возможности изменять процентную ставку в одностороннем порядке. Подобные действия нарушают гражданское законодательство и могут быть оспорены в суде.

Сохранение залога

Давайте рассмотрим риски, связанные непосредственно с залоговым имуществом. Жильё может быть уничтожено или существенно повреждено в результате всевозможных происшествий — от урагана до пожара. Это не снимает с вас ответственности перед банком. В случае полного уничтожения имущества необходимо предоставить альтернативный вариант залога. Если повреждения возможно устранить, то следует согласовать сроки ремонта с банком.

Могут появиться наследники, которые претендуют на залоговую квартиру. Если по решению суда недвижимость останется за ними, то вы всё равно будете вынуждены выплатить задолженность по ипотеке.

Покупка квартиры в ипотеку на вторичном рынке: плюсы и минусы

Поиск квартиры на вторичном рынке можно проводить самостоятельно или при помощи риелтора. Подобный вариант имеет как свои преимущества, так и недостатки.

| Плюсы | Минусы |

| Вы не будете обмануты застройщиком. При покупке квартиры в новостройке вы не сможете обезопасить себя от того, что стройка затянется на годы или будет заморожена. | Банк не даст кредит, если жилище не соответствует санитарным нормам: неполадки с проводкой, сантехникой, отопительной системой и так далее. |

| Вы можете сразу въезжать и жить в квартире после заключения сделки. В случае с первичным жильём всегда придётся ждать, а сколько — зависит от того, на каком этапе находится строительство. | Банк может отказать в выдаче кредита, если дом находится в неблагоприятном районе или слишком удалён от инфраструктуры. |

| Стоимость вторичного жилья фиксирована. Цена первичного жилья будет зависеть от стадии строительства. | Владелец жилья может отказаться продавать недвижимость через банк, так как он будет вынужден указать настоящую стоимость в документах, а это увеличит налоговый платёж. |

| При заселении в новостройку придётся вкладываться в отделку и покупку мебели. Вторичное жильё чаще всего имеет приемлемый ремонт, а обновить интерьер можно со временем. | Есть риски, что обнаружатся претенденты на имущество, о которых не было известно, а это приведёт к судебным тяжбам. |

| При покупке вторичного жилья вы сразу можете оценить, в благоприятном ли районе оно находится, есть ли рядом школа, садик, больница. С новостройкой всё может быть несколько сложней — и соседи, и инфраструктура появятся позднее. | Жилище уже может быть в залоге, иметь большую задолженность по коммунальным платежам или иные нюансы, о которых вы не подозреваете. |

Что ещё нужно знать о покупке недвижимости в ипотеку?

Чтобы не прогадать и вступить в сделку с максимальной для себя выгодой, следует тщательно просчитать и учесть все нюансы.

Вот несколько советов:

- Как бы вы ни пытались распланировать свою жизнь наперёд, всего знать вы не можете, и любой форс-мажор может внести свои не всегда приятные коррективы. Брать ипотеку с высоким ежемесячным платежом в надежде меньше переплатить в итоге — необдуманный шаг. Выбирайте тот вариант, который позволит вам продолжать вести комфортный образ жизни. Даже если вы рассчитываете на увеличение своих доходов, лучше думать, что с этим делать по факту, а не заранее.

- Не бойтесь брать ипотеку, если вы снимаете жильё и понимаете, что собственной недвижимости у вас не появится в ближайшие 10-15 лет. Вы значительно больше переплатите за аренду.

- Не переживайте, что, взяв квартиру в ипотеку, вы будете привязаны к одному месту. Если обстоятельства изменятся, вы сможете договориться с банком, например, о сдаче жилья в аренду.

- Соберите небольшой капитал. Во-первых, это позволит вам внести первоначальный взнос, в связи с чем условия ипотеки будут мягче. Во-вторых, вы подстрахуете себя на случай потери работы, болезни или иных непредвиденных ситуаций.

- И самое важное: внимательно читайте договор. Вы должны понимать все тонкости ипотеки. И если что-то вызывает вопрос, нужно проконсультироваться как с сотрудниками банка, так и со сторонними юристами.

Отзывы о получении ипотеки

Предлагаем вам также ознакомиться с отзывами о получении ипотечного кредита в разных банках.

Жарков Константин написал:

Вот что рассказала Катерина Ваганова из Екатеринбурга об ипотеке в Сбербанке:

«Решили с мужем взять ипотеку на вторичное жильё. Собрали документы (копия трудовой книжки и заявление) и отправили через сайт Домклик.

Нам одобрили заявку уже через три дня. Менеджер подробно проконсультировал о дальнейших действиях: подобрать жильё и собрать нужные бумаги (отчёт об оценке, справка о количестве жильцов, документы о праве собственности, договор купли-продажи).

После того как мы выбрали понравившееся жильё, заказали на сайте Сбербанка работу оценочной компании. Отчёт был готов через три дня. 30.03 мы предоставили все документы. 5.04 Сбербанк одобрил квартиру в качестве залога.

Сделка была назначена на 16.05. Задержки произошли из-за долгой выписки предыдущих жильцов. Стоит отметить, что это было единственное посещение отделения банка. Там мы подписали 2 договора: на кредит и куплю-продажу. Регистрация заняла всего полтора часа. 19.05 был подтвержден переход права собственности».

Своим отзывом об ипотеке в Промсвязьбанке делится Ирина Кислицина:

Антон Лобач рассказал о том, как пытался безуспешно рефинансировать ипотечный кредит через ГПБ и Дом.РФ, а затем без проблем провёл эту процедуру в Райффайзенбанке:

«25 сентября заполнил анкету на сайте Райффайзенбанка. На следующий день она была одобрена. Собрал и отправил документы, заказал оценку. Через сутки после того, как был подготовлен отчёт об оценке, заявку одобрили. 10 октября провели сделку и понизили ставку до 6%. Очень быстрая работа. Всё было подготовлено за две недели. В ГПБ от заявки до сделки могло пройти 2 месяца».

Источник: https://kredit-online.ru/ipoteka/podvodnye-kamni-ipoteki.html

Как продать квартиру купленную в ипотеку — все 100 % способы от А до Я

Как продать квартиру купленную в ипотеку

Есть несколько эффективных способов и даже секретов того, как продать квартиру купленную в ипотеку быстро и выгодно. Не все знают, что можно найти нового покупателя, который даст залог, сам возьмет ипотечный кредит, выкупит ваши долговые обязательства. Можно и самостоятельно взять новый потребительский кредит для погашения остатка задолженности по ипотеке. Эти и другие способы детально описаны в статье.

Можно ли продать ипотечную квартиру, если кредит еще не погашен

Можно ли продать ипотечную квартиру, если кредит еще не погашен

Зачем вообще заемщики хотят продать квартиру, кредит по которой еще не погашен? Первое, что приходит на ум рядовому пользователю,–потребность в деньгах. Допустим, заемщику срочно нужны средства, поэтому он хочет продать ипотечную квартиру. Но это не совсем так. Причин может быть несколько:

- Желание купить совершенно другое жилье. Например, приглянулась более доступная по стоимости или более комфортабельная, просторная квартира.

- Расширение. Если за годы погашения кредита в семьи появились дети, то ипотечная «однушки» уже совсем не хватает. Нужна хотя бы двушка или даже трешка. И она нужна сейчас, а не тогда, когда ипотека будет погашена.

- Деление имущества. К примеру, заемщиком и созаемщиком ипотеки значились супруги. После развода им необходимо делить имущество, то есть продать квартиру. Если она еще находится в ипотеке, то требуется сделать все правильно и с согласованием банка.

- Другие причины.

Всем им нужно точно знать, как продать квартиру купленную в ипотеку и не прогадать. Есть сразу несколько быстрых способов, причем все они предусматривается согласование с банком. Без него продать недвижимость не получится.

Почему? Дело в том, что по условиям почти всех программ кредитования российских банков квартиры не просто покупается в кредит, но и становится залогом. Составляется закладная, а в договоре ипотеке обязательно указывается, что жилье временно является залоговым.

Совершить какие-либо действия с квартирой без ведома кредитора нельзя.

Обременение длится до того времени, пока заемщик не погасит весь долг и не закроет кредит. А пока ни продать, ни подарить, не переоформить жилье нельзя. Правда, банки все же разрешают реализовать ипотечную квартиру с их согласия. То есть продажа возможна, да еще и в несколько способов. Каких — подробно описано ниже.

Что нужно, чтобы снять с квартиры статус залоговой и продать ее? Единственное условия банка — погасить ипотеку и тем самым закрыть кредит. Но если у заемщика нет денег, и он даже собирается их получить от продажи квартиры, то что ему делать? Необходимо сначала найти средства для погашения ипотечного кредита. Такой вариант подходит для тех, кому осталось выплачивать меньше 50 % займа (плюс-минус).

Продажа квартиры после погашения ипотеки другим кредитом

Тогда следует обратиться в тот же или другой банк за другим кредитом наличными или потребительским. Полученные деньги направляются на погашения оставшихся платежей по ипотеке. В итоге, заемщик выплачивает весь долг и закрывает ипотечный кредит. С квартиры снимается обременение, она перестает быть залоговой. Владелец в праве ее продавать кому-угодно.

Механизм погашения ипотеки другим кредитом следующий:

- Следует узнать остаток задолженности по ипотеке, взять справку или распечатку из банка.

- Оформляем другой кредит, например, потребительский на сумму оставшейся задолженности по ипотеке. Разумеется, займ будет немного выше, так как другому банку нужно снова платить проценты. Переплата есть, но если необходимо срочно продать ипотечную квартиру, то она не так важна.

- Далее вносим полученные кредитные средства в счет погашения ипотеки. Иногда нужно написать заявление в банк о желании досрочно погасить кредит по квартире. Об этом следует узнать заранее, чтобы не последовали штрафы.

- После погашения задолженности следует взять в первом банке справку об закрытии кредита, отсутствии долгов. Документ позволяет вернуть себе закладную, где будет отметка банка о снятия обременения с квартиры.

- Закладная на руках вместе с отметкой банка дает полное разрешение на продажу квартиры. Теперь она не является залогом и находится в полной собственности бывшего заемщика.

Обзор плюсов и минусов продажи ипотечной квартиры

На бумажную волокиту уйдёт немного времени, но зато это эффективный способ, как продать квартиру купленную в ипотеку быстро. Правда, теперь необходимо погасить новый кредит согласно графику, установленного вторым банком. Возможно, с продажи ипотечной квартиры останется средства. Их и можно направить на погашение платежей по новому займу.

Вариант 2. Приобретение квартиры покупателем за счет ипотечного кредита в том же банке

Приобретение квартиры покупателем за счет ипотечного кредита в том же банке

Представьте ситуацию, когда другой человек не располагает средствами и тоже вынужден купить квартиру в ипотеку. Если найти такого покупателя, то он оформляет ипотечный договор в том же банке, где вы выплачиваете свою ипотеку. Таким образом, покупатель приобретает вашу ипотечную квартиру за счет кредита, оформленного им в том же банке. Сделка сложная, долгая, но зато осуществляется с согласования кредитора.

Перед тем, как найти такого покупателя, нужно посоветоваться со специалистом банка, где была оформлена ипотека на квартиру. Он сообщит — возможно ли проведение такой двусторонней сделки. Кстати, покупатель может взять ипотечный кредит в том же банке или другом. Это тоже очень важно, ведь не всегда кредитор дает разрешение на сделку, если новый кредит будет оформлен покупателем в другом банке.

В сделке участвует новый и прежний заемщик

Если кредитор дал одобрение, то необоримо действовать по следующей схеме:

- Находим такого покупателя, который согласен купить именно вашу ипотечною квартиру и оформить кредит в том же или другом банке. Этот человек сам берет ипотеку, чтобы приобрести вашу недвижимость.

- Покупателю нужно предоставить в свой банк документы по ипотечной квартире, которую он собирается купить в кредит. Поэтому важно ему их вовремя передать. Среди документов обязательно присутствуют: копии паспорта, свидетельство о праве собственности, техпаспорт, коммунальные платежки без задолженностей, выписка из банка и т.д.

- Если второй банк одобрит такую сделку и предоставит покупателю ипотечный кредит, то сразу же проводится сделка. Деньги, вырученные от продажи квартиры, направляются на погашение вашей ипотеки. Как правило, платежи проводят сами специалисты банка, а деньги не выдаются на руки. Если останется какая-то сумма от продажи и погашения задолженности, то она перечисляется на счет бывшего владельца ипотечной квартиры.

Таким образом, покупатель оформил ипотеку для покупки вашей ипотечной квартиры. Вы гасите долг по ней и одновременно ее продаете. Сделка осуществляет в одном или двух банках с согласия кредиторов. Продажа недвижимости другому заемщику — эффективный способ того, как продать квартиру купленную в ипотеку. Правда, он требует больше времени, бумажной волокиты и ожидания одобрения.

Вариант 3. Гасим ипотеку по квартиру наличными деньгами покупателя

Гасим ипотеку по квартиру наличными деньгами покупателя

С технической стороны этот способ того, как продать квартиру купленную в ипотеку, является самым быстрым и удобным. Покупатель напрямую перечисляет деньги продавцу, или даже передает ему наличные средства.

Владелец ипотечной квартиры использует деньги для погашения кредита. Далее он закрывает кредитный договор, а с самой недвижимости снимается статут залоговой. Теперь ее можно продать покупателю, без вовлечения банка.

Квартира переходит в собственность покупателя, который дал средства на погашение ипотеки.

Описанный способ кажется самым простым, удобным, а главное, простым. Но он сопряжен с большими рисками. Например, покупатель не может быть уверенным, что после передачи денег ему точно продадут квартиру, ипотеку по которой на то время погасят. Для этого следует оставить расписку или договор.

Возникают проблемы и тогда, когда покупатель после погашения ипотеки отказывается от квартиры. Если он ее больше не желает покупать, то, естественно, требует свои деньги обратною Такую ситуацию тоже необходимо предугадать и подумать, как выйти из положения. Все действия следует документально оформлять и заверять у нотариуса, чтобы не переводить любые конфликтные ситуации до судебных разбирательств.

Другие способы, как продать квартиру купленную в ипотеку

Другие способы, как продать квартиру купленную в ипотеку

Наверное, каждый хоть раз видео объявления застройщиков жилых комплексов о прямой продаже квартир без посредников. Часто они предлагают купить их в ипотеку на льготных условиях у банка-партнера. Конечно же, само по себе предложение уже является выгодным.

А если все же спустя некоторое время после покупки нужно продать квартиру? Тогда следует успеть ее продать другим лицам, но по более высокой цене. Как правило, так и происходит, так как после запуска новостроек в эксплуатацию цены на квартиры резко растут.

Если покупатель предоставил большой залог, то его следует использовать для погашения ипотеки. В случае нехватки какой–то суммы, следует взять дополнительный кредит наличными, или же потребительский. После погашения ипотеки оформляется сделка купли-продажи квартиры. Здесь играет роль повышение цены на недвижимость, благодаря которой заемщик покрывает переплату по ипотеке. У него может остаться приличная сумма денег на руках.

Передача своих долговых обязательств

Есть еще один способ, как продать квартиру купленную в ипотеку, — передача своих долговых обязательств. Точнее, происходит их продажа третьей стороне. К сожалению, недвижимость сразу теряет в цене, то есть ее продажа не совсем выгодная. Зато найдется уйма покупателей, желающих купить квартиру по небольшой стоимости. Новый покупатель приобретает долговые обязательства, то есть сам оформляет кредит на покупку ипотечной квартиры.

Сделка с выкупом долговых обязательств происходит в самом банке и занимает много времени — около одного месяца. В ней участвует кредитор, покупатель и заемщик. Обе стороны подают свои документы. Владелец ипотечной недвижимости передает техпаспорт, право собственности, свой паспорт и другие документы, затребованные банком. После совершения сделки банк гасит задолженность оп ипотеки и закрывает кредитный договор. Разница от продажи перечисляется на счет бывшего владельца.

В целом, все способы подходят для продажи квартиры в ипотеке. Правда, одни из них требует много времени и бумажной волокиты, другие сопряжены с рисками. Потребители пользуются всеми методами, поэтому следует выбрать самый оптимальный именно для себя.

Вступайте в нашу группу вКонтакте

Источник: https://www.credytoff.ru/kak-prodat-kvartiru-kuplennuyu-v-ipoteku-vse-100-sposoby-i-sekrety/

Продажа квартиры по ипотеке — важные моменты, плюсы и минусы

Продажа квартиры – серьёзный и ответственный шаг. Решив распрощаться с дорогой (в прямом и переносном смысле) недвижимостью, продавец хочет, чтобы сделка прошла гладко и максимально выгодно.

Одна из первых дилемм, с которыми сталкивается продающая сторона — это как грамотно оформить продажу квартиры: через ипотеку или через наличный расчёт.

Ипотечная сделка имеет свои особенности. Однако риски продавца при продаже квартиры по ипотеке не так уж велики.

Здесь во многом мешает непонимание процесса и ошибочные стереотипы относительно того, как протекает процесс купли-продажи. Рассмотрим этот аспект подробнее.

Продажа квартиры через ипотеку – риски продавца

В первую очередь нужно отметить, что факт оформления жилищного кредита не замедляет оформление сделки для покупателя.

Для заёмщика ипотека растягивается на 10-20 лет, но продавца это никаким образом не касается. Он получает причитающуюся ему сумму разом, после чего его участие в этой сделке заканчивается.

К реальным рискам продавца при продаже квартиры под ипотеку можно отнести следующие:

- проблемы с поиском банка. Допустим, вы нашли покупателя, пришли к соглашению относительно стоимости. Заёмщик подаёт заявление на ипотеку, а ему приходит отказ из одного банка, из второго, из третьего и т.д.;

- отказ банка кредитовать сделку. Такое возможно в случае, если имеется несогласованная перепланировка, недвижимость не соответствует предъявленным критериям, и банк счёл её неликвидной, то есть не пригодной для залога по ипотеке.

Перечисленные риски в сочетании с рядом других особенностей процесса выливаются в следующие минусы.

Минусы продажи квартиры в ипотеку

Нужно долго собирать документы – и покупателю, и продавцу. Это затягивает процесс оформления сделки.

- Могут понадобиться дополнительные документы, о которых не пришлось бы беспокоиться при сделке с наличным расчётом – например, справка о дееспособности продавца.

- Невозможно продать квартиру, которая не соответствует требованиям банка или находится в плачевном состоянии. За наличный расчёт, возможно, вы и нашли бы покупателя, а банк на такую сделку не пойдёт.

- Не получится продать объект выше оценочной стоимости, так как банк не одобрит на такое ипотеку.

- Оформление ипотеки может затянуться и из-за проблем с платёжеспособностью покупателя – например, тот никак не получит одобрение ипотечной ссуды на нужную сумму.

- По той же причине сделка может сорваться, а значит, продавцу придётся возвращать покупателю принятый у него аванс.

- Нюансы со способом оплаты – либо придётся открывать счёт в банке-кредиторе, чтобы туда перечислили деньги; либо производить расчёт наличными и рисковать, имея при себе такую крупную сумму денег.

- Все эти факторы могут привести к тому, что процесс затянется по бюрократическим причинам, что может быть нежелательно для продавца. Хорошо, если вы продаёте без спешки. А если на вырученные средства вы сами планируете приобретать недвижимость, то из-за всего вышеперечисленного у вас может сорваться сделка.

- Однако нельзя забывать и о преимуществах продажи квартиры по ипотеке.

Плюсы продажи недвижимости в ипотеку

- сделка будет зарегистрирована быстрее – за пять рабочих дней, тогда как при расчёте наличными деньгами процесс может затянуться до 30 дней;

- банк выступает гарантом и посредником, что практически полностью исключает любые возможности мошенничества со стороны покупателя;

- ипотечных покупателей элементарно больше. Если целенаправленно искать того, кто будет платить наличкой, то попытки продать квартиру могут затянуться надолго;

- защита от поддельных купюр. Если деньги будут перечислены банком на ваш счёт, то они само собой будут подлинными. И даже если вы получаете часть денег наличными через банковскую ячейку (первоначальный взнос покупателя, аванс), вы сможете проверить их на подлинность в банке, на специальном аппарате.

Продажа квартиры по переуступке в ипотеке

Такой тип сделки осуществляется в следующей ситуации. Допустим, вы взяли ипотеку на квартиру в ещё недостроенной новостройке – по договору долевого строительства.

С тех пор вы уже выплатили свою жилищную ссуду и решили продать недвижимость, однако, здание все ещё не сдано в эксплуатацию.

В такой ситуации у продавца ещё нет права собственности – все здание принадлежит застройщику, пока дом не будет полностью готов.

Поэтому продавец может только уступить права требования на данный объект недвижимости, как только дом будет сдан в эксплуатацию.

Тут нужно получить одобрение не только банка, но и застройщика. Отсюда и сложности.

- банки обычно не хотят кредитовать сделку по уступке прав требований;

- заёмщики обычно не хотят давать одобрение на уступку прав требований ипотечному покупателю;

Как решить такую проблему?

- обзвоните все банки и выясните, кто согласен кредитовать сделку по переуступке прав требований конкретного застройщика;

- новостройки застройщика могут быть аккредитованы в одном или нескольких банках – связывайтесь с ними в первую очередь, там вероятность одобрения выше;

- если застройщик отказывается, но не может назвать внятную причину, предложите взять на себя проект составления подобного договора и обратитесь к хорошему нотариусу. Возможно, сложность в том, что у сделки много сторон, и нужно все предусмотреть.

Риски продавца при продаже квартиры по военной ипотеке

Риски при продаже квартиры по ипотеке через НИС не слишком отличаются от обычной ипотеки, однако некоторая специфика имеется.

- Сделка будет оформляться дольше – 7 дней отводится Росвоенипотеке на проверку квартиры и перечисление взносов, которые накопил военный.

- Как понятно из предыдущего пункта, к объекту сделки предъявляются жёсткие требования, не только банком, но и Росвоенипотекой.

Также тщательно проверяется, чтобы на квартире не было обременения, чтобы она не относилась к аварийному жилью, не стояла в очереди на снос и др.

Хотя все это в той или иной мере справедливо для проверки недвижимости, покупаемой в обычную ипотеку.

Как оформляется купля-продажа квартиры через ипотеку

Процедура продажи квартиры по ипотеке для продавца проще, чем для покупателя. Общая схема выглядит так.

- Стороны заключают предварительный договор купли-продажи.

- Заёмщик вносит аванс продавцу.

- Продавец предоставляет покупателю копии документов на квартиру (подтверждение стоимости объекта недвижимости, кадастровый паспорт, подтверждение права собственности и др. – конкретный список всегда лучше уточнить в банке).

- Заёмщик идёт в банк, показывает документы и запрашивает ссуду.

- Как только получено одобрение, стороны подписывают договор купли-продажи.

- Сделка регистрируется в МФЦ или Регистрационной палате.

- После регистрации продавец забирает деньги удобным способом (через ячейку в банке или на счёт).

- Продавец выписывается из квартиры. Покупатель выплачивает ипотеку банку.

Продажа квартиры в ипотеку – действия продавца

Если сфокусироваться на том, что делает продавец во всем этом процессе, то получается следующее:

- Самостоятельно ищет покупателя или поручает это дело риелтору.

- Предоставляет покупателю необходимые документы на квартиру, чтобы заёмщик мог получить одобрение в банке.

- При необходимости предоставляет дополнительные справки – о дееспособности, составе семьи, разводе и др.

- Предоставляет оценщику доступ в помещение, чтобы тот сумел составить отчёт.

- Подписывает договор купли-продажи и регистрирует сделку.

- Получает деньги и выписывается из квартиры.

Как уменьшить риски при продаже квартиры в ипотеку

Участие банка в сделке по приобретению недвижимости уже изначально минимизирует риски.

Для полного спокойствия можно воспользоваться следующими советами:

- Не давать сразу оригиналы документов, только копии.

- Лично сопровождать покупателя в банк, когда будут передаваться документы.

- Не поручать третьим лицам представлять вас в сделке.

- Не выдавать никаких доверенностей и не подписывать расписок, кроме основного договора купли-продажи.

- Либо же наоборот, нанять квалифицированного и надёжного риелтора, который проследит за чистотой сделки.

Заключение

Если нет времени самостоятельно заниматься продажей недвижимости, то можно привлечь к сделке – юриста, который сможет полностью проконтролировать весь процесс.

При выборе юриста рекомендуется обращаться в проверенные юридические компании, которые хорошо себя зарекомендовали.

(Всего просмотров 10 194, сегодня: 3 )

Источник: https://money-credits.ru/ipoteka/prodazha-kvartiry-po-ipoteke/

Ликбез: покупка вторичной квартиры в ипотеку

Первое, что нужно сделать, – изучить предложения банков по ипотечному кредитованию на текущий момент. Иногда самая низкая процентная ставка не означает лучшие условия кредитования. На что еще следует обратить внимание, выбирая банк для ипотеки:

- Размер первоначального взноса. Сколько потребуется собственных средств, в каком соотношении к заемным средствам? В некоторых банках процентная ставка по кредиту зависит от этого соотношения.

- Под какие объекты недвижимости банк готов выдавать кредит? Новостройка или квартира на вторичном рынке, индивидуальный дом или земельный участок, комната или доля в праве собственности? Ответы на эти вопросы нужно получить в первую очередь. Хорошо, если один и тот же банк предлагает оптимальные ставки по ипотечному кредиту на новостройку и вторичное жилье, потому что в процессе выбора квартиры Ваша потребность может трансформироваться.

- Есть ли какие-то особенные требования к объектам недвижимости, передаваемым в залог? Какое минимальное количество этажей должно быть у многоквартирного дома? Не старше какого года постройки может быть дом? Какие перекрытия? Зная эти требования, Вы экономите себе время и деньги при поиске недвижимости.

- Какие дополнительные расходы возникают у Вас при оформлении ипотеки? Например, АИЖК не имеет собственной кассы, и при покупке квартиры и расчетах с продавцом недвижимости у Вас возникнут дополнительные расходы.

- Какие риски банк требует застраховать? Какие страховые компании аккредитованы банком? На самом деле в разных страховых компаниях тарифы могут отличаться в два раза.

- Какое подтверждение дохода устроит банк: официальное, по форме 2-НДФЛ, или по форме банка?

Как купить вторичную квартиру через Сбербанк?

Ограничено ли число участников сделки при продаже квартиры в ипотеку?

Документы для одобрения ипотеки

Изучив предложения по ипотечному кредитованию, остановите свой выбор на двух-трех банках. Далее приступайте к сбору документов для аккредитации в банке Вас как заемщика. В последнее время список из этих документов значительно сократился. Основные документы следующие:

- Паспорт заемщика, созаемщиков. Если Вы будете отправлять эти документы по электронной почте, потребуется цветной скан документов и обязательно ВСЕХ страниц паспорта, даже включая пустые.

- Заверенная работодателем копия Вашей трудовой книжки. Не все работодатели умеют правильно это делать. Заранее запросите в банке информацию о требованиях к этому документу.

- Справка, подтверждающая Ваш ежемесячный доход. Это может быть справка 2-НДФЛ или по форме банка. Обратите внимание, информация в справке должна быть полной: ИНН, рабочий телефон, актуальное место регистрации и так далее. По некоторым программам кредитования справка о доходах не требуется. Но это не означает, что у Вас нет дохода. Банк всегда обращает внимание на платежеспособность клиента, потенциального заемщика.

- Анкета. Грамотно заполненная анкета – это 50% успеха. Не оставляйте поля анкеты незаполненными. Если Вам что-то непонятно, переспросите в банке. Если что-то непонятно банку, дайте пояснения в письменном виде. Для некоторых банков критично, чтобы Вы указали все свои текущие кредиты, долговые обязательства. Сами по себе существующие кредиты – еще не повод для отказа, а вот скрывая их, вы рискуете не получить ипотеку. Не забывайте о кредитных картах, они тоже отражаются в Вашей кредитной истории.

Если вы привлекаете созаемщиков, то такой же пакет документов потребуется от них. Если Вы выбрали банк, в котором у Вас зарплатный проект, документов от Вас потребуется еще меньше, а условия кредитования будут лучше.

Выбор квартиры

Получив положительный ответ от банка, приступайте к выбору объекта недвижимости. При выборе, обязательно предупреждайте продавца, что Вы планируете приобрести квартиру с привлечением ипотечных средств.

Как выбрать квартиру на вторичном рынке?

Как проводить осмотр квартиры перед покупкой?

Документы на квартиру

Следующая ступень после того, как Вы определились с недвижимостью, – сбор документов на этот объект (ведь он передается в залог). Вот что вам потребуется:

- Правоустанавливающие документы. На каком основании объект недвижимости принадлежит продавцу: договор купли-продажи, свидетельство о наследовании, договор приватизации, договор дарения и прочее.

- Копии всех страниц паспортов собственников или копия свидетельства о рождении.

- Выписка ЕГРН. Ее можно заказать онлайн. Некоторые банки делают это самостоятельно.

- Согласие супругов, разрешение органов опеки, если требуется.

- Справка из паспортного стола. Для рассмотрения на этом этапе подойдет справка с указанием всех зарегистрированных лиц в объекте недвижимости.

- Отчет о рыночной стоимости объекта недвижимости. Отчет нужно заказать у аккредитованных банком оценочных компаний. Он стоит примерно 3 тысячи рублей (цена может меняться в зависимости от объекта и банка). Некоторые банки заказывают отчет сами и за свой счет.

Это неполный список того, что у Вас может потребовать банк. Список меняется в зависимости от объекта недвижимости и банка. При подготовке документов обязательно уточните в банке срок действия предоставляемых справок.

Такой же список документов потребуется для аккредитации объекта недвижимости в страховой компании. Будьте готовы к тому, что страховая компания запросит от Вас и от продавца дополнительный пакет документов. Обратите внимание, что у разных страховых компаний разные требования. После получения положительного юридического заключения от банка и страховой, можно назначать дату сделки.

Как оформить ипотеку, чтобы налоговый вычет получила и я, и муж?

Как вернуть деньги за страховку при досрочном погашении?

Заключение договора купли-продажи

На сделке происходит подписание документов, производятся частичные расчеты. Опять же, какие документы Вы будете подписывать на сделке, зависит от того, какой объект вы выбрали. Для квартир на вторичном рынке недвижимости вы подписываете договор купли-продажи, кредитный договор, закладную. Если есть созаемщики, то они подписывают договор поручительства. Иногда одновременно подписывается договор страхования. Перед подписанием внимательно прочитайте каждый документ.

Задайте свои вопросы сотруднику банка, уточните, в какую дату и каким способом оптимально вносить очередные платежи по кредиту. Спросите, как нужно уведомить банк о Вашем желании досрочно погасить кредит. Проверьте свои паспортные данные, сумму кредита, адрес объекта и прочее на возможные опечатки. Обратите особенное внимание на закладную: чаще всего ошибки допускаются именно там.

Поверьте, лучше потратить время на проверку документов на этом этапе и сберечь себе нервы и время в будущем.

Способ передачи первоначального взноса, выдача кредитных средств зависит от особенностей объекта недвижимости и банка. Заранее попросите сотрудника банка рассказать обо всех этапах сделки.

Всё. Вам осталось только зарегистрировать право собственности.

Не пропустите:

Почему московская вторичка «стоит» и что ее ждет в 2018?

Дают ли банки ипотеку на дом с участком под залог этого дома?

20 статей о том, как купить квартиру в ипотеку

20 статей о том, как купить вторичную квартиру

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Источник: https://www.domofond.ru/statya/likbez_pokupka_vtorichnoy_kvartiry_v_ipoteku/6786

Стоит ли оформлять ипотеку через риэлторов — плюсы и минусы | Ипотека онлайн

При покупке жилья на чужие средства, заемщик задает себе вопрос, выгодно ли оформлять ипотеку через риэлторов. Скажем коротко: с финансовой стороны – не очень выгодно. Дополнительные расходы составят 3–5%.

Но занятым людям риэлторские услуги могут быть весьма полезны. Ведь оформление ипотечного займа – занятие не из легких. Опытный консультант окажется кстати в нужный момент.

Рассмотрим плюсы покупки квартиры в ипотеку через риэлтора. Опытный посредник:

- найдет вариант, который понравится банку;

- упростит и ускорит процедуру;

- проверит, нет ли на жилье обременения, не является ли жилплощадь предметом дележа между родственниками;

- подберет продавца, согласного подождать свои деньги;

- возьмет на себя часть операций по проведению сделки.

Проанализируем каждый из этих пунктов более подробно.

Чем полезны услуги риэлтора при покупке квартиры в ипотеку

- Опытный маклер сразу подберет квартиру, которая устроит банк. Ведь финансовые учреждения предъявляют строгие требования к объекту недвижимости. Квартира не должна:

- находиться в аварийном здании;

- иметь проблемы с водоснабжением и отоплением;

- быть предметом судебного спора.

Требований целый список. Риэлтор знает о них – поэтому не станет предлагать заведомо неликвидный вариант.

- Посредник упростит сложную процедуру покупки жилья. Например, семья продает свою долю в квартире, добавляет кредитные деньги и покупает коттедж за городом. Придется сразу выступить в роли продавца, покупателя и заемщика. Цепочка может быть еще более длинной, включать продажу, перепродажу, обмен. У маклера большая база данных, ему проще подобрать вариант, который устроит всех.

- Как и банки, риэлтор проверяет чистоту квартиры. Но финансовое учреждение больше интересует документальная безупречность сделки. А маклера – история жилья, начиная с самых первых владельцев. Путем доверительных расспросов он может выяснить то, до чего не докопался банк.

- Посредник значительно ускоряет процесс. Оформление ипотеки через риэлтора – это четкий пошаговый алгоритм. Все операции в нем следуют друг за другом в правильной последовательности. Часто основные бумаги составляются и подписываются в один день.

- Умный риэлтор сможет уговорить продавца согласиться на продажу с участием банка. Не секрет, что владелец недвижимости не всегда идет охотно на дополнительные хлопоты. Агент подберет правильные слова, чтобы убедить продающую сторону в надежности сделки.

- Снижение ставки по ипотеке за счет преференций от банка. Многие риэлторские компании заключают соглашение о сотрудничестве с банками, и банк в свою может предоставить фиксированную скидку по процентам ипотеки. Размер скидки до 0,5 процентных пункта. При оформлении ипотеки через риэлтора, обязательно поинтересуйтесь о возможности снижения ставки.

Обратите внимание! Риэлтор может выступать посредником в двух случаях: вы продаете имущество или продают вам. В первом случае маклер защитит ваши интересы как продавца, во втором – как покупателя.

Минусы участия риэлтора при покупке квартиры в ипотеку

Отрицательных моментов, связанных с риэлторскими услугами, по сути, два:

- дороговизна;

- недобросовестное исполнение своих обязанностей.

Средняя стоимость квартиры в крупном городе–миллионнике – 2 млн. рублей. Придется отдать маклеру около 100 тыс. рублей. При этом, чем профессиональнее и надежнее посредник, тем дороже.

Также есть шанс нарваться на бестолкового посредника, который не знает специфики банковского кредитования и не умеет договариваться. Придется менять его на другого специалиста. Правда, в случае с ипотекой потерянное время может очень дорого обойтись.

А вот мошенник с ипотечной сделкой связываться побоится. Это несомненный плюс покупки на кредитные средства.

Важно! Не надо думать, что посредник – стопроцентная защита от всех проблем. Но профессионал поможет сэкономить время, деньги и подберет тот вариант, который действительно вас устраивает. Причем довольно быстро.

Сколько можно сэкономить, если взять ипотеку через риэлтора

Когда заемщик подсчитывает свои траты, он плюсует к общим расходам стоимость посреднических услуг. Он видит, что заем обходится ему еще дороже. Но мало кто задумывается над тем, сколько удается сэкономить благодаря грамотным услугам посредника. Таким образом, оформить ипотеку с риэлтором бывает выгоднее, чем самостоятельно.

Давайте посчитаем. Помимо стоимости квартиры, заемщику придется оплатить:

- оценку недвижимости;

- услуги нотариуса;

- страховку;

- открытие расчетного счета, аккредитив или аренду банковской ячейки;

- ряд платных справок и документов.

А ведь банк не гарантирует заключения договора. Он имеет право отказать в кредитовании даже в день сделки – без объяснения причин. И расходы заемщику не возместит.

Источник: https://onipoteka.ru/ipoteka-onlajn/stoit-li-oformlyat-ipoteku-cherez-rieltorov-plyusy-i-minusy.html

Покупка квартиры в ипотеку: пошаговая инструкция в 2020 году

Мечтаете обзавестись своим жильем, но денег на покупку квартиры нет? Тогда стоит подумать об оформлении ипотеки.

Ее преимущество в том, что вам не нужно будет бродить по съемным квартирам и платить за аренду. К тому же в ипотечной квартире вы сразу сможете прописать всех членов семьи еще до того момента, пока оплатите последний платеж.

Заинтересовало такое предложение? Тогда нужно задуматься о порядке оформления ипотеки. Пошаговая инструкция для покупки квартиры в ипотеку представлена ниже.

Этапы покупки квартиры в ипотеку на вторичном рынке в 2020 году

Совершая сделку купли-продажи квартиры, важно все сделать правильно, своевременно и в полном объеме, чтобы в дальнейшем не бегать по нескольку раз в банк или страховую компанию.

Чтобы ничего не забыть при оформлении договора, необходимо последовательно рассмотреть все этапы ипотечной сделки:

- Этап 1. Подача заявления на выдачу ипотечного кредита. Распространенная ошибка потенциальных покупателей квартир в том, что они изначально начинают просматривать подходящее жилье на сайтах, а потом вживую, а некоторые даже оставляют задаток. Люди считают, что банки должны выдать им ипотеку, ведь у них положительная кредитная история и достаточно дохода, чтобы вовремя погашать ипотеку. Результат таких действий может быть не очень хорошим: банк может отказать в выдаче ипотеки, человек может потерять задаток. Поэтому вначале подается заявление в банк о предоставлении ипотеки и только потом можно рассматривать подходящие варианты квартир.

- Этап 2. Получение одобрения банка о предоставлении ипотеки. Получить уведомление предпочтительно в письменном виде. В документе должна быть отражена информация об условиях ипотечного соглашения, о сроках действия одобрения (обычно это 3-4 месяца).

- Этап 3. Поиск квартиры. На этом этапе покупателю обязательно нужно сообщить продавцу квартиры об условиях оплаты (квартира приобретается по ипотечному договору). Если этого не сделать, то на стадии совершения сделки продавец может отказаться продавать квартиру только потому, что будет понимать, что попадает на налоги, поскольку его объект недвижимости находится в собственности менее 3 лет. Или же причиной его отказа может быть опасение того, что он может не получить деньги после того, как право владения квартирой перейдет новому собственнику.

- Этап 4. Получение в банке списка документов по приобретаемой в ипотеку квартире. Этот список нужно будет предоставить продавцу недвижимости, чтобы он подготовил документы согласно списку.

- Этап 5. Подписание предварительного договора о передаче задатка. Если не подписать предварительное соглашение, то можно столкнуться с такими проблемами, как повышение цены на квартиру, нарушение сроков сделки или вовсе отказ продавца от продажи жилья.

- Этап 6. Получение от продавца полного пакета документов. Пока продавец будет готовить документы, покупатель может сделать независимую оценку квартиры, результат которой приложить к тому пакету документов, что подготовил продавец.

- Этап 7. Оформление договора купли-продажи ипотечной квартиры. Шаблон такого договора можно попросить у кредитного специалиста банка. Этот этап очень важный, поскольку при неправильном оформлении или внесении данных в договор, его могут не принять в Росреестре, куда покупатель должен будет обратиться для переоформления прав собственности на жилье.

- Этап 8. Подготовка документов для предоставления в Росреестр. Запросить список этих документов можно в Росреестре. Принеся необходимые бумаги, специалист должен выдать расписку. Этот документ покупатель недвижимости должен показать специалисту банка, который занимается выдачей ипотеки. В ней должна быть указана дата, когда заявитель может получить документы о переходе прав собственности с Росреестра. Эту дату важно знать, чтобы можно было договориться с банковским специалистом о дате выдачи ипотеки.

- Этап 9. Получение документов из Росреестра. Получив свидетельство, обязательно нужно проверить наличие записи об ипотеке в разделе «Обременение». В договоре должен стоять штамп о регистрации ипотеки. Если нужна выписка из ЕГРП, тогда на месте ее можно заказать (поинтересоваться в банке, нужна ли такая выписка).

- Этап 10. Оформление страховки. Без оформленной страховки рассчитывать на ипотечные деньги не стоит. Можно воспользоваться предложениями банков, ведь зачастую многие работают со своими страховыми компаниями.

- Этап 11. Получение кредитных денег, произведение расчетов с продавцом, получение графика платежей по ипотеке. В банке нужно уточнить, каким способом он выдаст деньги – наличными покупателю на его счет, а уже потом тот передаст деньги продавцу либо напрямую на счет продавца. После совершения сделки банк должен выдать покупателю квартиры платежное поручение о том, что перевод был совершен, а также запросить у продавца расписку о получении денежных средств.

Выбор жилья

Предоставление ипотеки по пошаговой инструкции по оформлению и получению предусматривает необходимость выбрать объект жилой недвижимости, которая и станет предметом договора залога и ипотечного соглашения.

Банк не вправе указывать, какое именно жилье необходимо брать в ипотеку, однако может отказать в выдаче займа, если выбранный объект недвижимости окажется недостаточно ликвидным или финансово целесообразным в случае необходимости проведения мероприятий, направленных на принудительное взыскание.

Особенности и этапы покупки квартиры в ипотеку в новостройке

Заемщикам, которые планируют взять в ипотеку квартиру на первичном рынке недвижимости, нужно знать некоторые особенности сделки:

Процесс покупки квартиры в новостройке включает в себя следующие этапы ипотечного кредитования:

Это важно знать: Налог при покупке квартиры в 2020 году для физических лиц

Процесс оформления квартиры в ипотеку в «Сбербанке»

Одним из самых популярных банков в сфере ипотечного кредитования является «Сбербанк». Для оформления сделки в этом финансовом учреждении нужно пройти такие шаги при покупке квартиры в ипотеку:

Пятый шаг может быть изменен. Банк может контролировать расчеты между продавцом и покупателем, поэтому на сделку приглашает обе стороны.

Он открывает банковскую ячейку, куда помещает первоначальный взнос и кредитные средства. Деньги будут находиться там до тех пор, пока заемщик не пройдет процедуру государственной регистрации перехода прав собственности.

И только после того как сделка будет оформлена, банк даст продавцу доступ до ячейки, где он сможет забрать свои деньги.

Покупка квартиры в ипотеку имеет свою специфику. Вначале потенциальный заемщик должен определиться с банком и программой кредитования, подать заявку, получить одобрение.

Дальше ему нужно выбрать подходящее жилье, получить документы на него от продавца, оформить сделку с банком и продавцом и только потом перечислить деньги за квартиру, получить от нее ключи.

Чтобы сделать все правильно и ничего не пропустить, желательно обратиться за помощью к услугам ипотечного брокера, который подскажет, какие документы нужны для осуществления сделки, когда и куда заемщику обращаться для оформления страховки, оценки имущества и т. д.

Как продать жилье, которое уже в ипотеке. Пошаговая инструкция * П—Журнал

Максим Шабаев

Вы оказались в ситуации, когда не смогли выплачивать ипотеку или просто решили переехать. Неважно какая причина, но продать такую квартиру вы можете. Главное – действовать правильно. О том, как грамотно все спланировать, чтобы не было проблем ни с банком, ни с законом, читайте в нашем материале.

Подготовка

Консультирует «П—Журнал» Анна Сунгатуллина

эксперт в сфере недвижимости

Для начала вам придется идти в банк, где вы брали ипотеку, и оповестить его о том, что вы готовы полностью закрыть ваш жилищный кредит. В банке вам обязаны рассказать технологию закрытия ипотечного кредита: сколько на это потребуется времени, какие предстоят этапы закрытия сделки.

Закрыть ипотеку вы сможете с помощью средств, которые получите с продажи квартиры. О том, как это происходит на практике, мы подробно рассказываем ниже.

Обременение на объект снимается только на основании погашенной закладной. Закладная – ценная бумага. Она дает право банку требовать от кредитора выполнения условий договора купли-продажи и составляется в дополнение к нему. Если эти условия не выполняются, залогодатель (то есть банк) имеет право воспользоваться закладной и вернуть долг.

Обременение – это наложение ограничений на действия с квартирой, которое фиксируется в Росреестре. До исполнения стороной своих обязательств, на основании которых наложено это ограничение, собственник не вправе совершать действий по отчуждению квартиры (продавать, переоформлять, закладывать повторно и т.д.)

Как покупатель поймёт, что квартира находится в залоге у банка?

Покупатель может понять это, посмотрев следующие документы:

- свидетельство о праве собственности (если квартира была приобретена до 2014 г.), в котором есть пункт «ограничения, обременения». В этом пункте должно быть указано «Ипотека в силу закона»;

- выписка ЕГРН (попросить у продавца или заказать самостоятельно) в которой указаны свежие данные, какие ограничения есть на объекте.

Шаг №1: Собираем документы для продажи квартиры

Пакет документов, необходимых для продажи квартиры, которая находится в залоге у банка, точно такой же, как для «неипотечной» квартиры:

- свидетельство о праве собственности либо выписка ЕГРН;

- договор купли-продажи;

- техническая документация (либо техпаспорт, либо кадастровый паспорт либо план-оценка);

- справка из домуправления о составе прописанных в квартире гражданах на данный период времени;

- паспорт собственника.

Шаг №2: Идем в банк

В каждом банке процедура закрытия ипотеки индивидуальна. Ее нужно обязательно проговорить с вашим ипотечным менеджером.

Некоторые банки сейчас отказываются от закладных. На этот момент нужно обязательно обращать внимание. От этого зависят сроки выхода на сделку.

Кроме того, вы должны уточнить, готов ли подождать вашу квартиру покупатель, ведь ждать ему придётся месяц. Именно столько потребуется времени на процедуру закрытия ипотечного кредита банком.

Вариантов продажи «ипотечной» квартиры может быть три: когда покупатель пришёл к вам с «наличкой», с ипотекой, либо вы сами изыскиваете недостающую сумму для закрытия ипотеки и выходите на сделку. Разберём каждый из этих примеров подробнее.

Источник: http://j.pzsp.ru/dengi/kak-prodat-zhile-kotoroe-uzhe-v-ipoteke-poshagovaya-instruktsiya/